Dette kapittelet gir veiledning om notene til virksomhetsregnskapet etter SRS. Notene spesifiserer og forklarer nærmere hva som inngår i de ulike regnskapslinjene i resultat- og balanseoppstillingen.

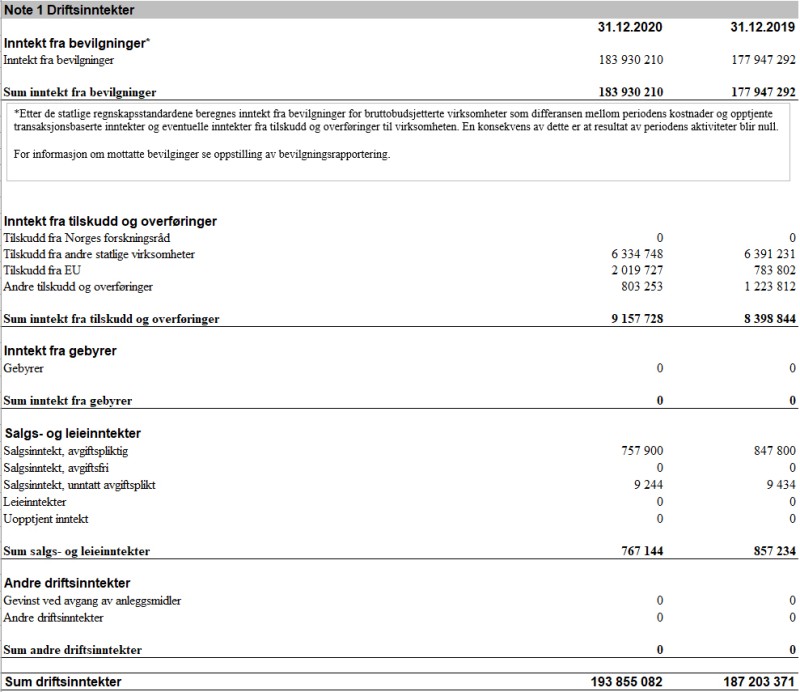

Note 1 – Driftsinntekter

Regnskapsbrukeren kan lese følgende informasjon direkte ut av note 1:

- Hvilke typer inntekter virksomheten har hatt i perioden, og utviklingen i disse fra tilsvarende periode året før

- Størrelsen på virksomhetens bevilgning

- Om virksomheten har inntekter fra gebyrer, og i så fall en spesifisering av disse

- Om virksomheten har mottatt tilskudd og overføringer, og i så fall en spesifisering av disse

- Om virksomheten har solgt driftsmidler i perioden med regnskapsmessig gevinst

- Om virksomheten har salgs- eller leieinntekter, og i så fall en spesifisering av disse

- Om virksomheten har andre driftsinntekter

- Maksimalt grunnlag for inntektsføring av

utgiftsbevilgning

Inntekt fra bevilgninger

Inntekt fra bevilgninger og inntekter fra tilskudd og overføringer regnskapsføres i henhold til SRS 10 Inntekt fra bevilgninger, tilskudd og overføringer til virksomheten, samt overføringer til og fra staten.

Hva er inntekt fra bevilgning for en bruttobudsjettert virksomhet?

Statlige virksomheter kan få utgiftsbevilgninger (kapittel 0001–2999) og inntektsbevilgninger (kapittel 3000–5999).

En inntektsbevilgning er en fullmakt og et pålegg til forvaltningen om å sørge for at inntektene kommer inn i samsvar med forutsetningene for bevilgningen. Inntektsbevilgninger er egentlig et inntektskrav, et krav om å hente inntekter i et eksternt marked. Inntektsbevilgninger klassifiseres i virksomhetsregnskapet som oftest som inntekter fra gebyrer eller salgs- og leieinntekter.

En utgiftsbevilgning er en fullmakt og et pålegg til forvaltningen om å disponere et nærmere angitt beløp til et bestemt formål i et bestemt år. For bruttobudsjetterte virksomheter beregnes inntekt fra bevilgninger som differansen mellom periodens kostnader og opptjente transaksjonsbaserte inntekter og eventuelle inntekter fra tilskudd og overføringer til virksomheten. For denne virksomheten er inntekt fra bevilgninger 183 930 210 kroner. Dette tallet får vi ved å ta utgangspunkt i virksomhetens totale driftskostnader som er 193 855 082 kroner og trekke fra inntekt fra tilskudd og overføringer som tilsvarer 9 157 728 kroner og salgs- og leieinntekter på 767 144 kroner.

Motsatt sammenstilling

Inntekt fra bevilgning inntektsføres etter prinsippet om motsatt sammenstilling.

Motsatt sammenstilling betyr at inntekt fra bevilgninger resultatføres i takt med at aktivitetene som finansieres av disse inntektene utføres. Konsekvensen av dette er at resultatet av periodens aktiviteter blir null.

Ved å ta utgangspunkt i de grunnleggende prinsippene skal bevilgningen inntektsføres når den er opptjent. Bevilgningen anses ikke å være opptjent på det tidspunktet virksomhetene kontrollerer midlene uten at de aktivitetene bevilgningen skal finansiere er utført.

Forenkling

Forenklet kan vi si at vi ser på kostnadene knyttet til aktiviteter finansiert av bevilgning i perioden, og inntektsfører et tilsvarende beløp som inntekt fra bevilgning.

Bruttobudsjetterte virksomheter

Debet 1991 Inntektsført bevilgning kr 95

Kredit 390 Inntekt fra bevilgninger kr 95

Inntekt fra tilskudd og overføringer

Inntekt fra tilskudd og overføringer er tilskudd virksomheten mottar som tilskuddsmottaker. Det vil typisk være tilskudd fra Norges Forskningsråd eller fra EU til et forskningsprosjekt der virksomheten beholder forskningsresultatene. Inntekt fra tilskudd og overføringer kjennetegnes ved at det ikke er noe direkte krav til motytelse som resulterer i en transaksjon med overføring av rettigheter til og risiko for en leveranse.

Inntekt fra tilskudd og overføringer inntektsføres i henhold til SRS 10 og skal også følge prinsippet om motsatt sammenstilling. Det vil si at inntekt fra tilskudd og overføringer inntektsføres i takt med at aktivitetene som finansieres av disse inntektene utføres. Det vil si i samme periode som kostnadene påløper.

Inntekt fra tilskudd og overføringer kan for eksempel komme fra:

- Norges forskningsråd (med unntak av basisbevilgning)

- andre statlige virksomheter

- EUs rammeprogrammer

- kommunale og fylkeskommunale etater

- organisasjoner og stiftelser

- næringsliv og private

Det er bare tilskudd og overføringer som virksomheten skal benytte til finansiering av egen aktivitet som skal inntektsføres. Hvis virksomheten opptrer som koordinator og mottar midler på vegne av andre virksomheter, skal den andelen av de mottatte midlene som skal videreformidles til andre ikke inntektsføres. Mottatte beløp balanseføres som kortsiktig gjeld i balansen i påvente av videreformidling til andre. Som det fremgår av eksempelet har virksomheten mottatt tilskudd på 9 157 728 kroner i 2020.

SRS 9 Transaksjonsbaserte inntekter

Transaksjonsbaserte inntekter for statlige virksomheter er hovedsakelig inntekter fra gebyrer og salgsinntekter fra salg av tjenester eller varer, eller leieinntekter. Transaksjonsbaserte inntekter kan også være andre driftsinntekter som gevinst ved avgang av anleggsmidler og royalties og lisensinntekter. Finansinntekter inngår også som en transaksjonsbasert inntekt, men denne presenteres eventuelt i noten for finansinntekter og finanskostnader.

Med transaksjonsbaserte inntekter menes inntekter som er et resultat av transaksjoner der kontroll og risiko for en vare eller leveranse er overført fra selger til kjøper (inntekt med direkte krav til motytelse).

Transaksjonsbaserte inntekter regnskapsføres i henhold til SRS 9 Transaksjonsbaserte inntekter. Inntekter skal resultatføres når de er opptjent. Transaksjonsbaserte inntekter er som hovedregel opptjent når salgstransaksjonen er gjennomført (transaksjonstidspunktet). I praksis betyr dette som oftest at varen er levert eller tjenesten er utført.

Driftsinntekter (kontoklasse 3) etter SRS må skilles fra innkrevingsvirksomhet og andre overføringer til staten (kontogruppe 82 til 84) som presenteres i eget avsnitt i resultatoppstillingen. Hovedskillet mellom driftsinntekter etter SRS og innkrevingsvirksomhet styres av bevilgningsvedtaket. Inntektsbevilgninger gitt på post 01 til 29 skal som hovedregel inntektsføres som driftsinntekt (kontoklasse 3). Inntekter bevilget på post 70 til 89 skal som hovedregel regnskapsføres som innkrevingsvirksomhet.

Inntekt fra gebyrer

Inntekt fra gebyrer er for eksempel gebyr for utstedelse av pass som Politiet krever inn, ulike registreringsgebyr som kreves inn av for eksempel Brønnøysundregistrene og Statens legemiddelverk og gebyrer for utstedelse av førerkort eller gebyrer for førerprøver som kreves inn av Statens vegvesen. Flere statlige virksomheter utsteder også gebyrer for tilsyn de utfører, som for eksempel Mattilsynet og Direktoratet for samfunnssikkerhet og beredskap.

Definisjonen av inntekt fra gebyrer er at dette er inntekter som virksomheten er pålagt å opptjene etter fastsatte inntektsbevilgninger (inntektskrav) og som kjennetegnes ved at de er en del av virksomhetens myndighetshandlinger. Mottakeren av gebyret skal ikke betale mer enn kostnaden av å produsere og levere tjenesten jf. Rundskriv R-112 Bestemmelser om statlig gebyr- og avgiftsfinansiering.

Inntekt fra gebyrer som er en del av driftsinntektene må skilles fra gebyrer som inngår som innkrevingsvirksomhet og andre overføringer til staten. Hovedregelen er at inntekter bevilget på post 01–29 klassifiseres som driftsinntekter, mens inntekter bevilget på post 70–89 klassifiseres som innkrevingsvirksomhet og andre overføringer til staten.

Salgs- og leieinntekter

Her regnskapsføres inntekter som er opptjent ved salg av varer eller tjenester, og inntekter ved utleie av eiendom, driftsmidler eller lignende. I staten er eksempler på virksomheter med store leieinntekter Statsbygg og Forsvarsbygg. Eksempelvirksomheten har salgs- og leieinntekter på 767 144 kroner.

Andre driftsinntekter

På denne regnskapslinjen presenteres inntekter som ikke faller inn under noen av de andre regnskapslinjene. Det vil for eksempel være gevinst ved salg av eiendeler. Dersom gevinsten er vesentlig kan virksomhetene vurdere å presentere denne på en egen regnskapslinje.

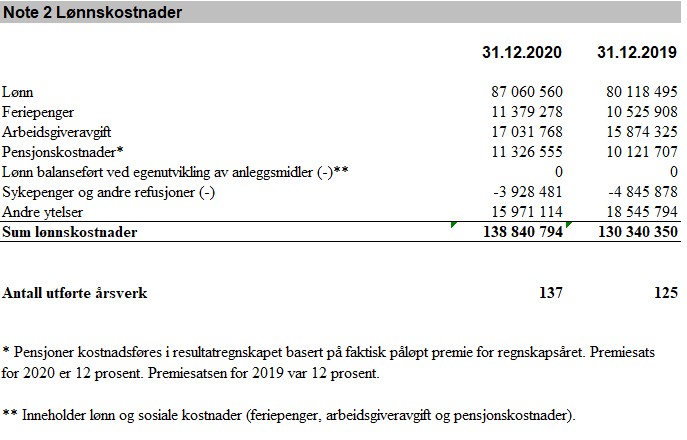

Note 2 – Lønnskostnader

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Periodens lønnskostnader og utviklingen fra tidligere periode

- Periodens lønnskostnader i forbindelse med egenutvikling av anleggsmidler og utviklingen fra tidligere periode

- Periodens kostnader til feriepenger, arbeidsgiveravgift og pensjon, og utviklingen fra tidligere periode

- Periodens refusjon av sykepenger og andre refusjoner, og utviklingen fra tidligere periode

- Antall utførte årsverk for regnskapsåret og forrige

regnskapsår

Noten for lønnskostnader skal gi nærmere informasjon om hva regnskapslinjen lønnskostnader inneholder, dvs. hvordan kostnadene på 138 840 794 kroner i 2020 og 130 340 350 kroner i 2019 fordeler seg.

Lønn viser summen av lønn for både faste og midlertidige stillinger.

Kostnader vedrørende bruk av egne ansatte til utvikling av anleggsmidler som er sentral i virksomhetens drift bør balanseføres. I staten blir eksempelvis ressursbruk knyttet til egenutvikling av programvare balanseført. Lønnskostnadene i forbindelse med dette skal presenteres som en kostnadsreduksjon under lønn balanseført ved egenutvikling av anleggsmidler i noten. Bakgrunnen for at det presenteres som en kostnadsreduksjon er at lønnskostnadene balanseføres sammen med anleggsmidlet i kontogruppe 10-12 og skal derfor ikke inkluderes i kontoklasse 5 Lønnskostnad i virksomhetsregnskapet. Disse lønnskostnadene skal for øvrig inneholde både lønn og sosiale kostnader (feriepenger, arbeidsgiveravgift og pensjonskostnader).

Feriepenger viser kostnaden ved de ansattes opptjening av feriepenger i perioden. Arbeidsgiveravgift er beregnet av lønn, feriepenger og beregnede pensjonskostnader.

Pensjonskostnader viser periodens pensjonspremie. Statlige virksomheter betaler pensjonspremie til Statens pensjonskasse (SPK). For de fleste virksomheter gjelder en forenklet modell for premiebetaling med en fast premiesats der arbeidsgiverandelen er tolv prosent av pensjonsgrunnlaget jf. rundskriv R-118 Budsjettering og regnskapsføring av pensjonspremie for statlige virksomheter.

Refusjoner av sykepenger og lignende presenteres som kostnadsreduksjoner i virksomhetsregnskapet, og presenteres derfor med minusfortegn.

Antall utførte årsverk på rapporteringstidspunktet skal oppgis i noten. Kommunal- og moderniseringsdepartementet har fastsatt definisjon av utførte årsverk, jf. Personalmelding: PM-2019-13: Definisjon av utførte årsverk. En felles definisjon av antall utførte årsverk er fastsatt slik at tall kan bli direkte sammenlignbare. Med utførte årsverk menes årsverkstall som justeres for ulike former for merarbeid eller fravær. Et årsverk defineres som en person i 100% stilling i et helt år. Andre periodiske arbeidsverksmålinger (måned, kvartal, tertial) defineres som 100% stilling i hele den aktuelle perioden.

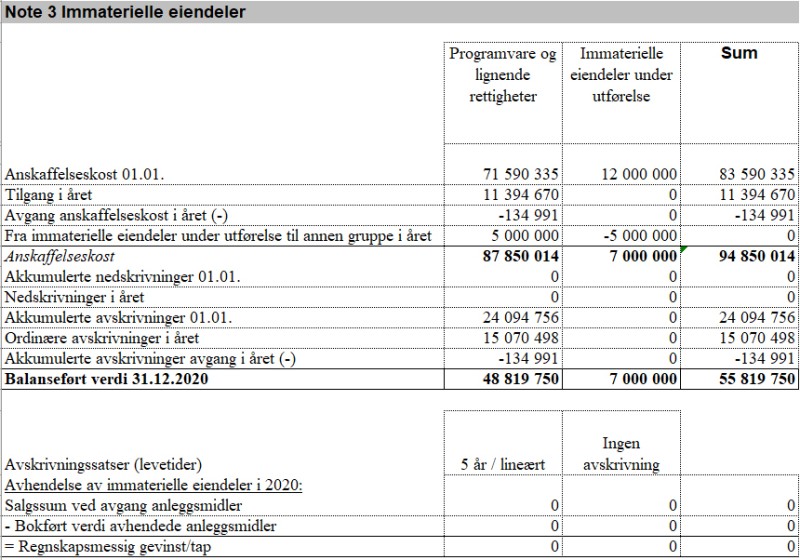

Note 3 – Immaterielle eiendeler

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Hvor stor anskaffelseskostnaden er for virksomhetens immaterielle eiendeler ved starten av regnskapsåret

- Hvor store investeringer virksomheten har foretatt i perioden

- Om det er foretatt eventuelle nedskrivninger i tidligere perioder eller denne perioden

- Hvor mye de immaterielle eiendelene er avskrevet med i tidligere perioder

- Hvor store periodens avskrivninger har vært

- Balanseført verdi for immaterielle eiendeler på rapporteringstidspunktet

- Beregnet utnyttbar levetid for immaterielle eiendeler

- Om virksomheten har solgt eller kassert driftsmidler i løpet av regnskapsperioden, og i så fall regnskapsmessig gevinst/tap ved dette

Noten for immaterielle eiendeler skal gi nærmere informasjon om verdien på de immaterielle eiendelene ved periodens slutt, samt eventuelle avskrivninger og nedskrivninger tilknyttet disse.

Immaterielle eiendeler er ikke-pengeposter uten fysisk substans som virksomheten benytter ved utførelsen av sin virksomhet. De må være identifiserbare og kunne kontrolleres av virksomheten.

For statlige virksomheter vil immaterielle eiendeler hovedsakelig være programvare. Programvare, herunder engangsavgift ved kjøp av bruksrettigheter til programvaren, skal balanseføres. Eksempler på programvare er økonomisystemer, personalsystemer og fagsystemer. Immaterielle eiendeler skal verdsettes til gjenanskaffelsesverdi eller virkelig verdi i åpningsbalansen, og til anskaffelseskost i løpende drift. For utgifter vedrørende bruk av egne ansatte til utvikling av programvare kan virksomheten velge om alle slike utgifter skal kostnadsføres eller balanseføres. Ved balanseføring må egeninnsatsen kunne måles pålitelig. Virksomheten må bruke samme regnskapsprinsipp for likeartede utviklingsprosjekter over tid. Kostnader i tilknytning til forskning og utvikling, utvikling av konsesjoner, patenter, varemerker og lignende rettigheter kostnadsføres i resultatregnskapet etter hvert som de påløper. Se SRS 17 Anleggsmidler for en nærmere omtale av immaterielle eiendeler.

For en nærmere gjennomgang av avskrivninger mv., se omtalen av noten for varige driftsmidler.

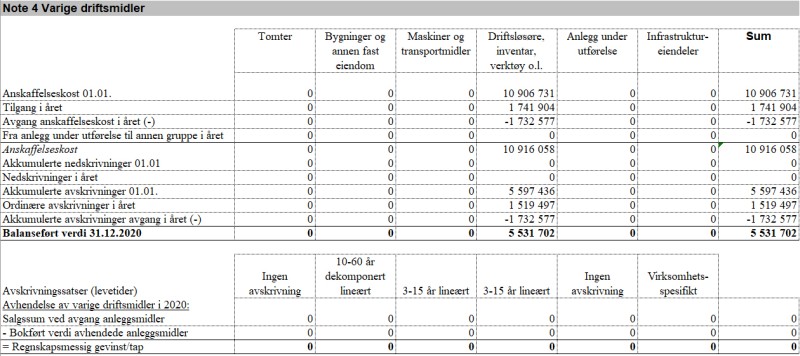

Note 4 – Varige driftsmidler

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Anskaffelseskostnaden for virksomhetens varige driftsmidler ved starten av regnskapsåret

- Hvor store investeringer virksomheten har foretatt i perioden

- Om det er foretatt eventuelle nedskrivninger i tidligere perioder eller denne perioden

- Hvor mye varige driftsmidler er avskrevet med i tidligere perioder

- Hvor store periodens avskrivninger har vært

- Balanseført verdi for varige driftsmidler på rapporteringstidspunktet

- Beregnet utnyttbar levetid for varige driftsmidler

- Om virksomheten har solgt eller kassert driftsmidler i løpet av regnskapsperioden, og i så fall regnskapsmessig gevinst/tap ved dette

Med varige driftsmidler menes varige og betydelige materielle eiendeler. Et driftsmiddel er varig dersom det har en antatt utnyttbar levetid på minst tre år. Utnyttbar levetid er den perioden en eiendel forventes å være tilgjengelig for bruk i en virksomhet. Med betydelige eiendeler forstås eiendeler med en anskaffelseskost på 50 000 kroner eller mer.

Kjøp av eiendel med anskaffelseskost lavere enn 50 000 kroner skal som hovedregel kostnadsføres på anskaffelsestidspunktet. Vurderingsenheten er den enkelte eiendel. Flere eiendeler utgjør en vurderingsenhet når det anskaffes flere og ensartede eiendeler. Når utnyttbar levetid er 3 år eller mer kan en eiendel som har anskaffelseskost under 50 000 kroner inngå i en gruppe i balansen hvis det anskaffes flere og ensartede eiendeler, og verdien til sammen er betydelig. Når virksomheten har valgt å balanseføre en type driftsmiddel som en gruppe skal alle nyanskaffelser av denne typen driftsmidler balanseføres, uavhengig av beløpsgrensen på 50 000 kroner. Kontorinventar og datamaskiner (PCer, servere m.m.) skal balanseføres som egne grupper når kravene til balanseføring ellers er oppfylt.

Hovedregelen er at alle varige og betydelige driftsmidler skal balanseføres til anskaffelseskost på anskaffelsestidspunktet. I åpningsbalansen verdsettes varige driftsmidler til gjenanskaffelsesverdi eller virkelig verdi. Virkelig verdi tilsvarer det beløpet en eiendel kan omsettes for på det åpne markedet. Hovedformålet med balanseføring etter SRS er å måle kostnadene knyttet til statlige virksomheters aktiviteter, ikke å måle markedsverdier på eiendeler. Ved balanseføring av store anleggsmidler som består av flere komponenter med ulik utnyttbar levetid skal dekomponering vurderes. Eksempelvis vil et bygg kunne balanseføres som ulike komponenter med ulik avskrivningsplan (bygningsmasse, ventilasjonsanlegg, etc.) for å gi et best mulig kostnadsbilde.

Anskaffelseskostnaden er kjøpsprisen for anleggsmidlet i tillegg til ikke fradragsberettigede offentlige avgifter og nødvendige omkostninger for å klargjøre driftsmidlet for bruk i virksomheten. Frakt, montering og toll er eksempler på tilleggskostnader som skal balanseføres i tillegg til selve kjøpsprisen. Opplæring i bruk av anleggsmidlet er ikke en del av anskaffelseskostnaden.

Anleggsmidler som har begrenset utnyttbar levetid, skal avskrives etter en fornuftig avskrivningsplan. Avskrivningene skal gi uttrykk for kostnaden ved å bruke og slite ned det balanseførte anleggsmidlet i den enkelte regnskapsperioden.

En «fornuftig avskrivningsplan» betyr at kostnaden ved å slite ned anleggsmidlet skal fordeles over den tidsperioden anleggsmidlet benyttes i virksomheten. Som hovedregel benyttes lineære avskrivninger. Det vil si at anleggsmiddelet avskrives med like store beløp hvert år.

Tomter skal som hovedregel ikke avskrives fordi de har ubegrenset levetid. De fleste andre driftsmidler har begrenset utnyttbar levetid og skal avskrives. Anlegg under utførelse overføres til relevant driftsmiddelkonto etter ferdigstillelse, og avskrives i tråd med denne.

SRS 17 Anleggsmidler gir retningslinjer i form av avskrivningsintervaller for den enkelte driftsmiddelgruppen. Virksomheten vurderer selv hvor lang den utnyttbare levetiden er for det enkelte driftsmidlet i sin virksomhet. De valgte avskrivningssatsene vil normalt ligge innenfor de intervallene som angis i vedlegg til SRS 17, men virksomhetens estimater av utnyttbar levetid er avgjørende for valg av avskrivningssats.

I noten skal virksomheten oppgi anskaffelseskostnaden ved starten av regnskapsåret, årets tilgang og avgang til anskaffelseskost, akkumulerte avskrivninger ved starten av regnskapsåret og årets ordinære avskrivninger.

Vi ser at eksempelvirksomheten har investert i Driftsløsøre, inventar, verktøy og lignende i 2020. For å kunne finne ut at den eksakte investeringen i 2020 er på 1 741 904 kroner må vi se i denne noten.

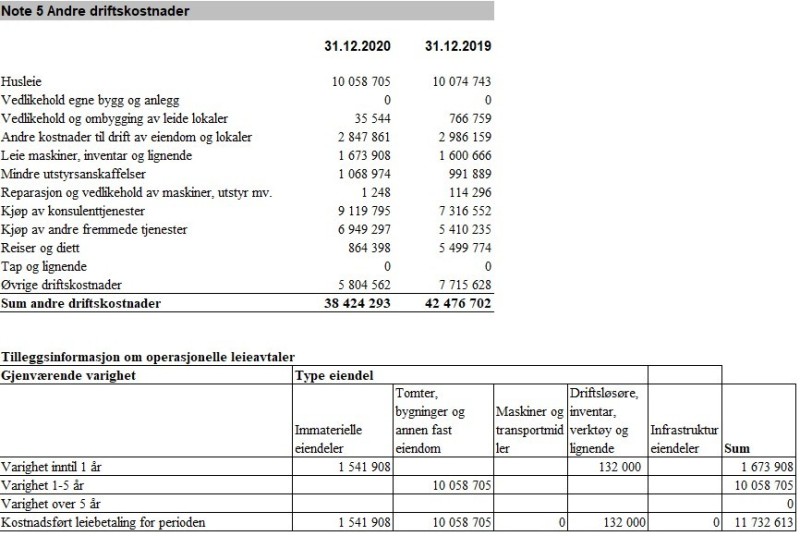

Note 5 – Andre driftskostnader

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

Husleie er for de fleste statlige virksomheter den største kostnaden under andre driftskostnader, og vi ser at eksempelvirksomheten har et betydelig beløp under Husleie. Under Kjøp av konsulenttjenester og Kjøp av fremmede tjenester ser vi at det også er store beløp. Kjøp av andre fremmede tjenester er tjenester en virksomhet kjøper inn som ikke er definert som konsulenttjenester og som benyttes i eller utgjør en integrert del av virksomhetens offentlige tjenesteyting og som ikke faller inn under andre kontoer i kontoklasse 6 og 7. Dette kan for eksempel være kjøp av lønn- og regnskapstjenester (konto 676) og kjøp av tjenester til løpende driftsoppgaver innen IKT (konto 675).

Vedlikehold skal fordeles mellom egne bygg og anlegg og leide lokaler. Mindre utstyrsanskaffelser er anskaffelser som ikke blir balanseført, men kostnadsført direkte. Anskaffelsene kostnadsføres direkte fordi de ikke oppnår kravene om betydelighet (over 50 000 kroner) og varighet (mer enn 3 år). Tap og lignende omfatter tap i tilknytning til avhendelse av anleggsmidler (se note for varige driftsmidler) og tap i tilknytning til kundefordringer. Med reisekostnader menes blant annet billetter og ulike reisegodtgjørelser til egne ansatte.

Store uspesifiserte poster i regnskapet gir ingen tilleggsinformasjon til regnskapsbrukeren og bør unngås. Virksomheten bør heller opprette flere linjer for ytterligere spesifikasjon. Ettersom beløpet på linjen Øvrige driftskostnader i noten er betydelig, er det hensiktsmessig at virksomheten spesifiserer dette beløpet på flere linjer.

Etter SRS 13 Leieavtaler kan statlige virksomheter som en forenkling velge å behandle alle leieavtaler som operasjonelle leieavtaler. Som en følge av forenklingen skal leietaker gi tilleggsopplysninger om samlet kostnadsført leiebetaling i regnskapsåret for sine operasjonelle leieavtaler. Samlet kostnadsført leiebetaling fordeles som vist i noten, og det skal opplyses om leieavtalenes varighet. Eksempler på leieavtaler vedrørende immaterielle eiendeler og varige driftsmidler kan være programvare, datamaskiner, kopimaskiner og biler.

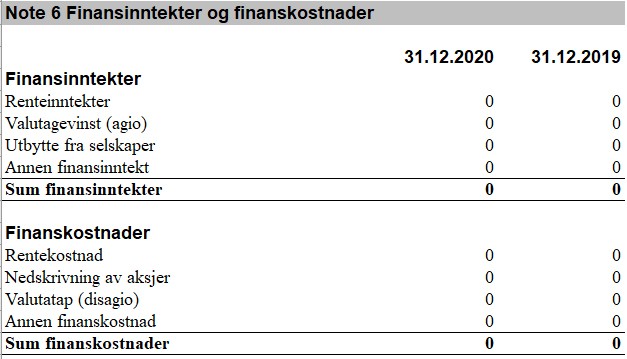

Note 6 – Finansinntekter og finanskostnader

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

Denne noten spesifiserer hva som inngår i regnskapslinjene finansinntekter og finanskostnader. I staten er det uvanlig med betydelige beløp på disse regnskapslinjene. Vi ser at eksempelvirksomheten ikke har beløp i denne noten og virksomheten har da anledning til å utelate denne noten og endre nummeringen av notene (løpende nummering).

Finansinntektene fordeles vanligvis på renteinntekter, valutagevinst (agio), utbytte fra selskaper og annen finansinntekt. Equinor, DNB og Telenor er eksempler på selskaper som utbetaler utbytte til staten. Sum finansinntekter skal være konsistent med regnskapslinjen finansinntekter i resultatoppstillingen.

Finanskostnader fordeles vanligvis på rentekostnader, nedskrivning av aksjer, valutatap (disagio) og annen finanskostnad. Sum finanskostnader skal være konsistent med regnskapslinjen finanskostnader i resultatoppstillingen.

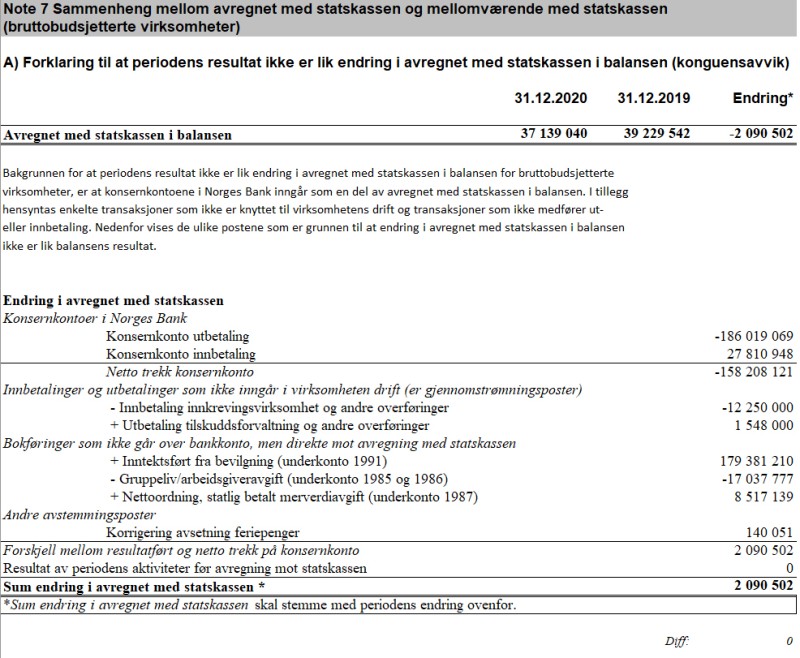

Note 7 – Sammenheng mellom avregnet med statskassen og mellomværende med statskassen (bruttobudsjetterte virksomheter)

Noten består av to oppstillinger:

- Del A) Forklaring til at periodens resultat ikke er lik endring i avregnet med statskassen i balansen (kongruensavvik)

- Del B) Forskjellen mellom avregnet med statskassen og mellomværende med statskassen

Hva er avregnet med statskassen?

Avregnet med statskassen er som hovedregel finansieringen av nettosummen av omløpsmidler og kortsiktig gjeld.

Teknisk sett så fungerer avregnet med statskassen på samme måte som egenkapital etter regnskapsloven. Avregnet med statskassen har på grunn av de statlige rammebetingelsene likevel et annet innhold enn egenkapital etter regnskapsloven. Avregnet med statskassen består av konto 193–199 i standard kontoplan.

Konsernkontoene i Norges Bank inngår i avregnet med statskassen. Ettersom eksempelvirksomheten er en bruttobudsjettert virksomhet får den ikke bevilgningen innbetalt på bankkonto. Istedenfor mottar den en trekkrettighet i Norges Bank tilsvarende bevilgningen. Ved årsskifte nullstilles saldoen på konsernkontoene i Norges Bank igjen. Derfor presenteres ikke bankkontoene på eiendelssiden i balansen, men under statens kapital som en del av avregnet med statskassen. Fordi bevilgningen ikke innbetales på bank inngår også motposten til inntektsføringen av bevilgningen i avregnet med statskassen.

Del A) Forklaring til at periodens resultat ikke er lik endring i avregnet med statskassen i balansen (kongruensavvik)

Regnskapsbrukeren kan lese følgende informasjon direkte ut av note 7 A:

- I avstemmingsdelen spesifiseres postene som gjør at periodens resultat ikke er lik endring i avregnet med statskassen (kongruensavvik)

Bakgrunnen for at periodens resultat ikke er lik endring i avregnet med statskassen i balansen for bruttobudsjetterte virksomheter, er at konsernkontoene i Norges Bank inngår som en del av avregnet med statskassen i balansen. I tillegg hensyntas enkelte transaksjoner som ikke er knyttet til virksomhetens drift og transaksjoner som ikke medfører ut eller innbetaling. I noten ser vi de ulike postene som er grunnen til at endring i avregnet med statskassen i balansen ikke er lik balansens resultat.

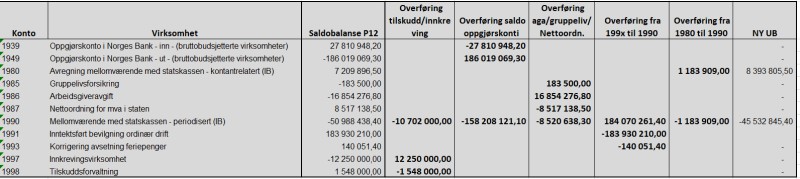

Kontoer som ikke skal overføres til nytt år nulles mot avregning med statskassen ved årsslutt.

Dette gjelder oppgjørskonto i Norges Bank, gruppelivsforsikring, arbeidsgiveravgift, nettoordning for mva, inntektsført bevilgning, innkreving og tilskuddsforvaltning.

Saldo på disse kontoene nulles mot konto 1990 Avregnet med statskassen – andre tidsavgreningsposter (IB).

For å få riktig saldo på Avregning mellomværende med statskassen – kontantrelatert (konto 1980) tar virksomheten utgangspunkt i siste S-rapport og bokfører slik at UB på 1980 stemmer med S-rapporten, med motpost på konto 1990. Det som da står igjen på konto 1990 skal stemme med forskjellen mellom bokført avregning med statskassen og rapportert mellomværende med statskassen i note 7B.

Avstemmingsdelen viser hvorfor endringen i avregnet med statskassen i balansen ikke stemmer med avregning med statskassen i resultatoppstillingen. For bruttobudsjetterte virksomheter er det kongruensavvik i regnskapet. Avstemmingen viser konsernkontoene i Norges Bank. Videre viser avstemmingen utgifter som ikke er utbetalt, og inntekter som ikke er innbetalt. Det er også korrigert for innkrevingsvirksomhet og tilskuddsforvaltning som er gått over bank, men som ikke utgjør en del av driftsinntekter- eller kostnader for virksomheten. Beløpet på 2 090 502 kroner under Sum endring i avregnet med statskassen viser hva som ville vært saldoen på bankkonto dersom alle transaksjonene vi korrigerer for i avstemmingsdelen hadde vært ført via bankkonto som i en privat virksomhet.

Det er flere statlige ordninger der virksomhetene rapporterer en utgift til statsregnskapet, uten at denne utgiften utbetales. Istedenfor å utbetale utgiften rapporteres den til statsregnskapet som en inntekt på felles kapittel. Dette er tilfellet for de virksomhetene som ikke betaler arbeidsgiveravgift og gruppelivsforsikring, og dette forholdet synliggjøres i regnskapet til eksempelvirksomheten. I virksomhetsregnskapet inngår motposten til utgiften i avregnet med statskassen.

Disponeringen av resultatet av periodens aktiviteter inngår også i avregnet med statskassen. Resultatet av aktiviteter finansiert av bevilgning vil som hovedregel være null fordi inntekt fra bevilgning inntektsføres i henhold til prinsippet om motsatt sammenstilling. Vi ser at eksempelvirksomheten er et eksempel på dette og ikke har beløp under Resultat av periodens aktiviteter før avregning med statskassen.

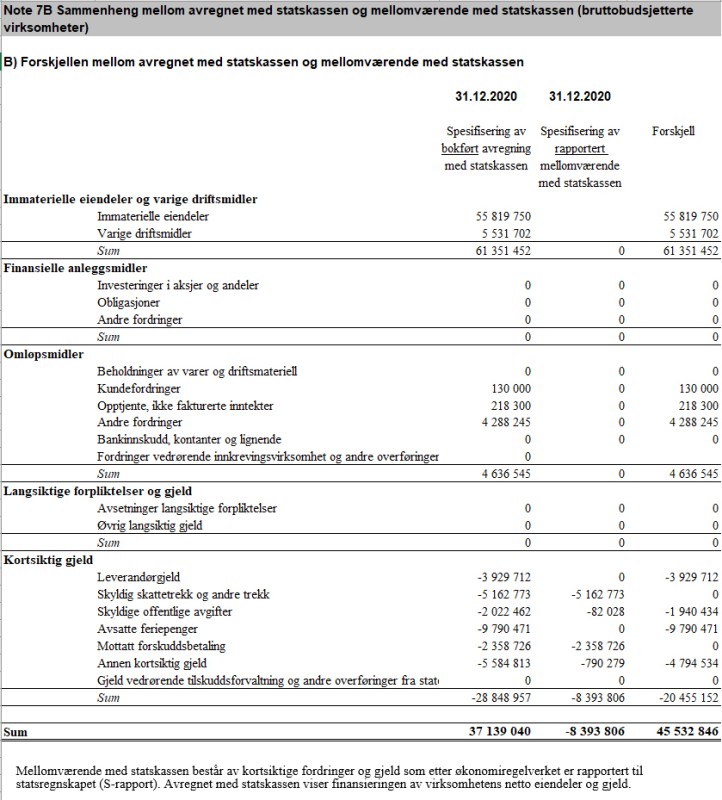

Del B) Forskjellen mellom avregnet med statskassen og mellomværende med statskassen

Regnskapsbrukeren kan lese følgende informasjon direkte ut av note 7 B:

- Spesifisering av virksomhetens bokførte avregning med statskassen

- Spesifisering av virksomhetens rapporterte mellomværende med statskassen (S- rapport)

- Forskjellen mellom bokført avregning med statskassen og rapportert mellomværende med statskassen. Dette viser på mange måter forskjellen mellom det periodiserte regnskapet etter SRS og regnskapet som rapporteres til statsregnskapet etter kontantprinsippet.

- Hvordan avregnet med statskassen finansierer nettosummen av eiendeler og gjeld i balansen.

Noten om sammenhengen mellom avregning med statskassen og mellomværende med statskassen har som formål å gi oversikt over fordringer og gjeld som rapporteres til statsregnskapet, sammenlignet med eiendeler og gjeld som er bokført i virksomhetens kontospesifikasjon.

Avregning med statskassen er knyttet til bokførte beløp i virksomhetens kontospesifikasjon (hovedbok), mens mellomværende med statskassen er knyttet til de beløp virksomheten rapporterer til statsregnskapet i S-rapport.

Mellomværende med statskassen utgjør nettosummen av fordringer og gjeld som virksomheten har rapportert til statsregnskapet på statskonto for mellomværende med statskassen (statskonto 70xxxx/71xxxx).

Kolonnen Spesifisering av bokført avregning med statskassen

Tallene i kolonnen spesifisering av bokført avregning med statskassen hentes fra virksomhetens kontospesifikasjon (hovedbok).

Kolonnen Spesifisering av rapportert mellomværende med statskassen

Tallene i kolonnen spesifisering av rapportert mellomværende med statskassen hentes fra virksomhetens S-rapport. Dette er de samme tallene som presenteres i oversikten over mellomværende med statskassen i nedre del av oppstilling av artskontorapporteringen.

Mellomværende oppstår normalt når ut- eller innbetalinger ikke er ført på kapittel og post, eller når det er gjort postering på kapittel og post uten tilhørende ut- og innbetaling, jf. nærmere bestemmelser i Finansdepartementets rundskriv R-101, pkt. 5.1.1. Eksempler på slike posteringer er skattetrekk som ennå ikke er utbetalt til skattemyndighetene, skyldige offentlige avgifter, kassebeholdninger og bankkontoer med statlige midler utenfor konsernkontoordningen i Norges Bank.

Sammenheng mellom kolonnene

Kolonnene viser ulike tall fordi tallene er hentet fra to forskjellige rapporter. Tallene i kolonnen spesifisering av bokført avregning med statskassen er hentet fra virksomhetens kontospesifikasjon og tallene i kolonnen spesifisering av rapportert mellomværende med statskassen er hentet fra virksomhetens S-rapport.

Et eksempel på kortsiktige fordringer og kortsiktig gjeld som bokføres i virksomhetens kontospesifikasjon (kolonnen avregning med statskassen), men som ikke skal rapporteres til statsregnskapet (kolonnen rapportert mellomværende med statskassen) er kundefordringer og leverandørgjeld.

Ved rapportering til statsregnskapet (S-rapport) skal virksomheten ikke rapportere inntekter knyttet til kundefordringer som ikke er innbetalt eller utgifter knyttet til leverandørgjeld som ikke er utbetalt. Dette innebærer at åpne poster på kunde- og leverandørreskontro ikke skal rapporteres i S-rapporten, og heller ikke inngå i kolonnen spesifisering av rapportert mellomværende med statskassen i noten.

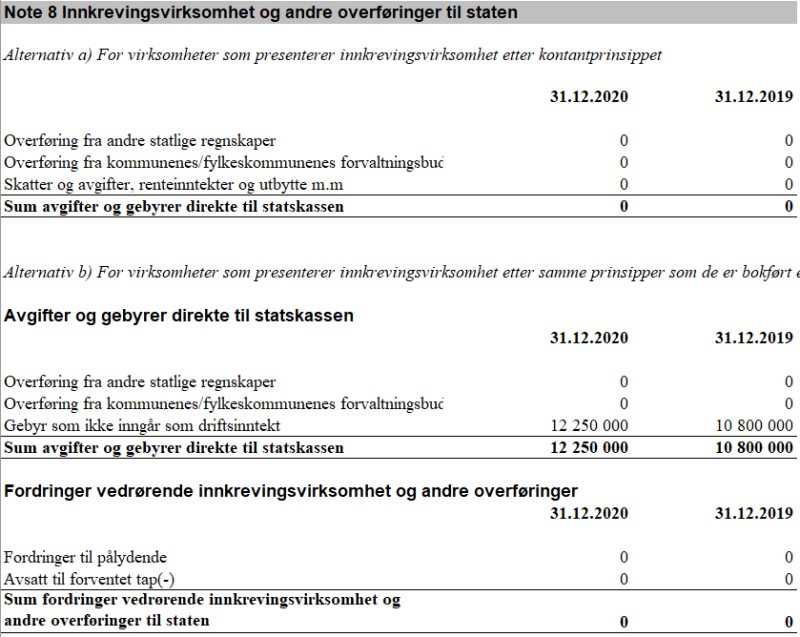

Note 8 – Innkrevingsvirksomhet og andre overføringer til staten

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Hvilke typer avgifter og gebyrer virksomheten krever inn, og størrelsen på disse

- Fordringer virksomheten har knyttet til innkrevingsvirksomhet

og ander overføringer til staten (dersom virksomheten presenterer

innkrevingsvirksomhet etter samme prinsipper som de er

bokført)

Noten viser omfanget av virksomhetens innkrevingsvirksomhet og andre overføringer til staten (innkrevingsvirksomhet). Innkrevingsvirksomhet er midler virksomheten krever inn på vegne av staten og som virksomheten ikke kan benytte til å finansiere egen drift. Innkrevingsvirksomhet må skilles fra Inntekt fra gebyrer som er en del av driftsinntektene. Hovedregelen er at inntekter bevilget på post 01–29 klassifiseres som driftsinntekter, mens inntekter bevilget på post 70–89 klassifiseres som innkrevingsvirksomhet og andre overføringer til staten.

Innkrevingsvirksomhet vises som en gjennomstrømningspost i resultatoppstillingen etter periodens resultat for å synliggjøre omfanget. Virksomheten kan velge å presentere innkrevingsvirksomhet og andre overføringer til staten etter kontantprinsippet eller etter samme prinsipper som de er bokført. Eksempelvirksomheten har krevd inn 12 250 000 kroner i 2020. For eksempelvirksomheten er all innkreving innbetalt, det er derfor ingen fordringer knyttet til innkreving i balansen.

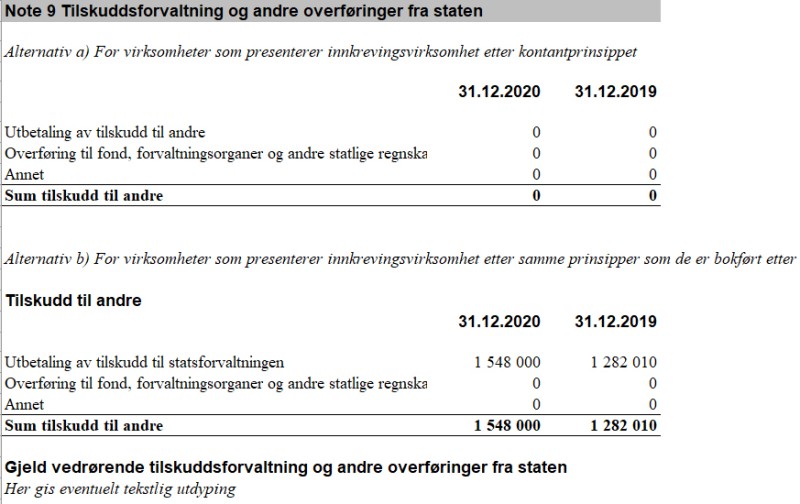

Note 9 – Tilskuddsforvaltning og andre overføringer fra staten

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

Noten viser omfanget av virksomhetens tilskuddsforvaltning og andre overføringer fra staten (tilskuddsforvaltning). Kjennetegnet ved tilskuddsforvaltning er at virksomheten har fått tildelt midler som er øremerket for utdeling til andre. Slike midler kan som hovedregel ikke benyttes til å finansiere egen virksomhet. Midler som skal deles ut som en del av virksomhetens tilskuddsforvaltning, bevilges som oftest på postene 70 til 85.

Virksomheten kan velge å presentere innkrevingsvirksomhet og andre overføringer til staten etter kontantprinsippet eller etter samme prinsipper som de er bokført. For å synliggjøre omfanget vises tilskuddsforvaltning som en gjennomstrømningspost i resultatoppstillingen etter periodens resultat.

Eksempelvirksomheten har fått midler fra overordnet departement som skal deles ut til gitte formål. Virksomheten har i 2020 gitt 1 548 000 kroner i tilskudd. Som vi kan se av noten har virksomheten valgt å presentere tilskuddsforvaltning etter samme prinsipp som de er bokført. All gjeld er betalt per 31.12., det er derfor ingen gjeld knyttet til tilskudd i balansen.

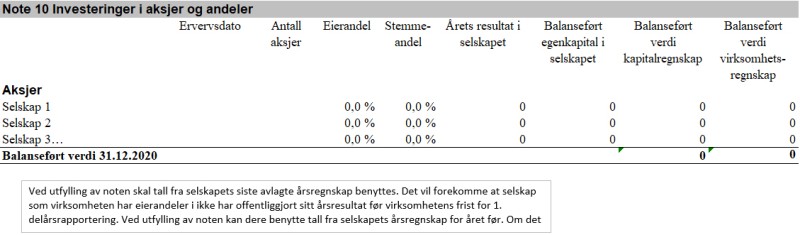

Note 10 – Investeringer i aksjer og andeler

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Oversikt over virksomhetens aksjer og selskapsandeler med opplysninger om blant annet eierandel og balanseført verdi i virksomhetsregnskapet

Få statlige virksomheter har betydelige beløp i aksjer og/eller selskapsandeler. Dersom en statlig virksomhet eier aksjer eller selskapsandeler, skal disse vises i denne noten. Virksomheten skal opplyse om ervervsdato, antall aksjer, eierandel, stemmeandel, årets resultat i selskapet, balanseført egenkapital i selskapet, balanseført verdi i kapitalregnskapet og balanseført verdi i virksomhetsregnskapet. De fleste opplysningene kan hentes fra selskapets årsregnskap.

Virksomhetene skal oversende årsrapport med tilhørende årsregnskap så snart det er avlagt og innen 15. mars til overordnet departement med kopi til Riksrevisjonen. Det kan være slik at selskapet som virksomheten eier andeler i ikke har offentliggjort sitt årsregnskap for foregående regnskapsår innen denne fristen. Om dette er tilfelle vil det derfor være nødvendig å benytte tall fra selskapets siste avlagte årsregnskap ved utfylling av noten. Det bør i så fall opplyses om dette i noten.

Eksempelvirksomheten har ingen aksjer og noten kan derfor utelates og nummeringen endres (løpende nummering).

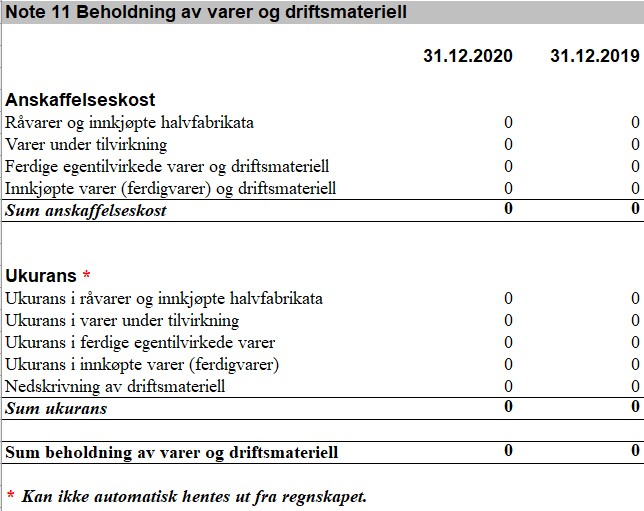

Note 11 – Beholdninger av varer og driftsmateriell

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

I noten presenteres både beholdning av varer som selges og beholdning av driftsmateriell som benyttes i den offentlige tjenesteytingen. Det er kun beholdninger av vesentlig verdi som balanseføres. Et eksempel er at innkjøp av kontorrekvisita til internt bruk ikke skal vises i balansen, men kostnadsføres løpende. Virksomheten må ved hver regnskapsrapportering vurdere om det er behov for ukuransnedskrivning av den enkelte varegruppe. Eventuell ukurans spesifiseres i noten.

Sum beholdninger av varer og driftsmateriell viser balanseført verdi av alle beholdningene og skal være konsistent med regnskapslinjen beholdninger av varer og driftsmateriell i balanseoppstillingen.

Vi ser at eksempelvirksomheten ikke har beløp i denne noten og virksomheten har da anledning til å utelate denne noten og endre nummeringen av notene (løpende nummering).

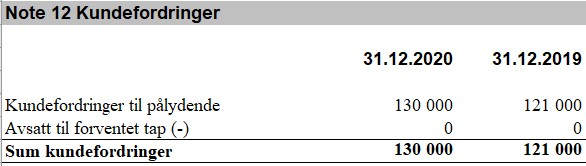

Note 12 – Kundefordringer

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Størrelsen på virksomhetens kundefordringer og eventuelle endringer fra tidligere periode

- Hvorvidt det er avsatt noe til forventet tap (manglende

avsetning kan skyldes at virksomheten har vurdert tapsrisikoen som

uvesentlig, eller at virksomheten ikke har gjort tilstrekkelige

vurderinger når det gjelder denne posten)

Kundefordringer oppstår som følge av krav virksomheten regelmessig utsteder som et ledd i utøvelsen av sin virksomhet og viser hva kundene skylder virksomheten. Virksomhetens kundefordringer vises til pålydende verdi.

Ved hver regnskapsavleggelse må det vurderes om det er behov for å foreta tapsavsetninger for enkeltfordringer. Det skal også vurderes om det er behov for «en bloc-avsetning» (sjablongavsetning) basert på virksomhetens tidligere erfarte tap. Dersom eksempelvis virksomheten på bakgrunn av tidligere erfaringer får inn 98 prosent av utestående, bør man vurdere å foreta en avsetning for forventet tap, som tilsvarer 2 prosent av utestående fordringsmasse.

Avsetning for forventet tap må ikke forveksles med endelig konstaterte tap. Endelig konstaterte tap bør føres ut av kundereskontroen. Tapsføring er en regnskapsmessig disposisjon for virksomheten og har ingen betydning for den formelle prosessen som er knyttet til ettergivelse av krav, jf. Bestemmelser om økonomistyring i staten punkt 5.4.3 til 5.4.5. Sum kundefordringer viser bokført verdi av kundefordringene etter eventuelle tapsavsetninger.

Eksempelvirksomheten har statlige virksomheter som kunder og erfaringsmessig betales alle fakturaer. Virksomheten setter derfor ikke av til forventet tap.

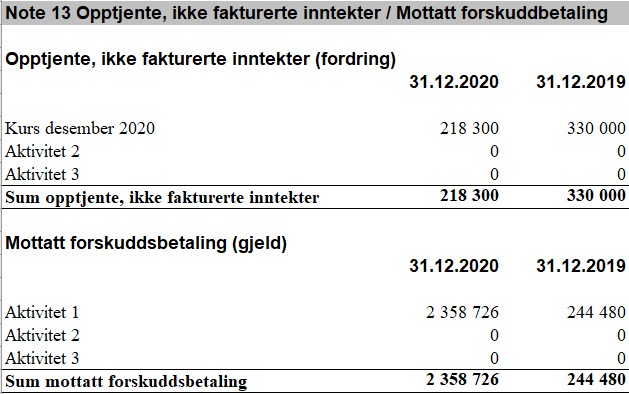

Note 13 – Opptjente, ikke fakturerte inntekter / Mottatt forskuddsbetaling

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Størrelse på opptjente, ikke fakturerte inntekter og eventuelle endringer fra tidligere periode

- Størrelsen på mottatte forskuddsbetalinger og eventuelle endringer fra tidligere periode

Opptjente, ikke fakturerte inntekter

En virksomhet kan ha utført arbeid eller hatt utlegg i tilknytning til et prosjekt der det foreligger en prosjektavtale som garanterer finansiering, uten at virksomheten har utstedt faktura eller mottatt betaling. I slike tilfeller skal virksomheten inntektsføre verdien av utført arbeid og utlegg ved å kreditere en inntektskonto og debitere (balanseføre) opptjente, ikke fakturerte inntekter. Vi ser at eksempelvirksomheten har opptjente, ikke fakturerte inntekter på 218 300 kroner i 2020. Dette er fordi virksomheten har avholdt kurs for eksterne, men virksomheten har ikke sendt faktura ennå.

Mottatt forskuddsbetaling

Dersom virksomheten har mottatt betaling for leveranser som ikke er utført på rapporteringstidspunktet, skal betalingen føres inn i bank og avsettes som en gjeld i balansen på regnskapslinjen mottatt forskuddsbetaling. Beløpet skal inntektsføres i samme regnskapsperiode som leveransen utføres i.

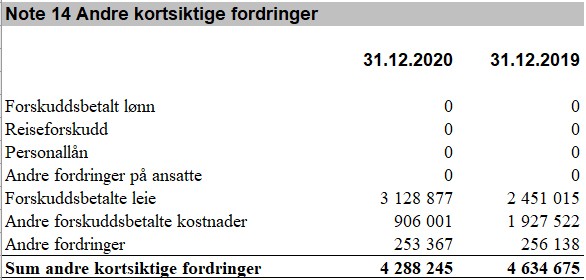

Note 14 – Andre kortsiktige fordringer

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

Her vises alle kortsiktige fordringer som ikke er presentert på noen av de andre regnskapslinjene i balansen. Alle vesentlige kortsiktige fordringer skal spesifiseres på en egen linje i noten.

Som vi ser er den største posten for eksempelvirksomheten forskuddsbetalt leie, noe som er ganske vanlig. Andre forskuddsbetalte kostnader består vanligvis av strøm, telefon og abonnementer. Andre fordringer er en «sekkepost» der resterende kortsiktige fordringer presenteres. Om disse postene inneholder vesentlige beløp bør det spesifiseres nærmere hvilke kostnader som er forskuddsbetalt, og hva andre fordringer består av.

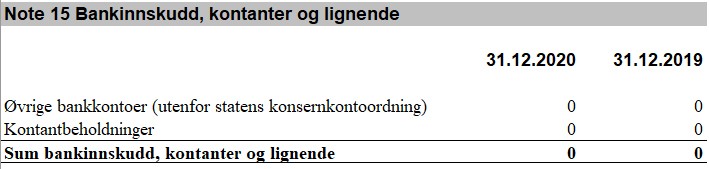

Note 15 – Bankinnskudd, kontanter og lignende

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

I denne noten skal de bruttobudsjetterte virksomhetene presentere eventuelle bankkontoer som ikke inngår i statens konsernkontoordning. Virksomheter som har behov for bankkontoer utover arbeidskontoene med tilknytning til statens konsernkontoordning, må innhente særskilt tillatelse før de oppretter slike kontoer. Arbeidskontoer og oppgjørskontoer for inn- og utbetalinger inngår ikke i noten, men i regnskapslinjen avregnet med statskassen på gjeldssiden i balansen og vises i avstemmingen til noten Sammenheng mellom avregnet med statskassen og mellomværende med statskassen.

Eventuelle andre kontantbeholdninger presenteres også i denne noten.

Vi ser at eksempelvirksomheten ikke har beløp i denne noten og virksomheten har da anledning til å utelate denne noten og endre nummeringen av notene (løpende nummering).

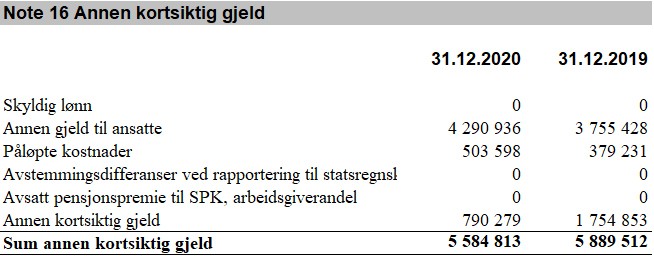

Note 16 – Annen kortsiktig gjeld

Regnskapsbrukeren kan lese følgende informasjon direkte ut av noten:

- Spesifikasjon av hva annen kortsiktig gjeld i virksomheten består av

- Hvorvidt virksomheten har avsatt noe til skyldig fleksitid

eller annen gjeld til ansatte (manglende avsetning kan skyldes at

disse postene er uvesentlige, eller at virksomheten ikke har gjort

tilstrekkelige vurderinger av disse postene)

I denne noten vises alle kortsiktige gjeldsposter som ikke er presentert under noen av de andre regnskapslinjene i balansen.

Den største posten for eksempelvirksomheten er Annen gjeld til ansatte. Her inngår lønn og reiseutgifter som ikke er ført via lønnssystemet på rapporteringstidspunktet. Avsetninger for fleksitid, ikke innberettet overtid og ikke avviklet ferie inngår også. Påløpte kostnader viser avsetninger for forbrukte varer og tjenester på rapporteringstidspunktet der virksomheten ennå ikke har mottatt faktura fra leverandøren. Eksempler kan være avsetninger for påløpt strøm, telefon og abonnementer. Om virksomheten har avstemmingsdifferanser på rapporteringstidspunktet presenteres dette i denne noten. Eksempler på poster som inngår her er uidentifiserte innbetalinger, mindre avstemmingsdifferanser, uavklarte differanser og eventuelle feilføringer. Annen kortsiktig gjeld er en «sekkepost» der resterende kortsiktige gjeldsposter presenteres.

Opplistingen er ikke uttømmende. Den gir kun eksempler på poster som normalt vises i noten. Alle vesentlige gjeldsposter skal spesifiseres på en egen linje i noten.

Veileder i periodisert virksomhetsregnskap etter SRS for bruttobudsjetterte virksomheter

Innledning

Årsregnskap

Resultatregnskapet

Driftsinntekter

Inntekt fra bevilgninger

Inntekt fra tilskudd og overføringer

Inntekt fra gebyrer

Salgs- og leieinntekter

Andre driftsinntekter

Driftskostnader

Varekostnader

Lønnskostnader

Avskrivninger på varige driftsmidler og immaterielle eiendeler

Nedskrivninger av varige driftsmidler og immaterielle eiendeler

Andre driftskostnader

Finansinntekter og finanskostnader

Finansinntekter

Finanskostnader

Avregninger og disponeringer

Avregnet med statskassen (bruttobudsjetterte)

Innkrevingsvirksomhet og andre overføringer til staten

Avgifter og gebyrer direkte til statskassen

Avregning med statskassen innkrevingsvirksomhet

Tilskuddsforvaltning og andre overføringer fra staten

Tilskudd til andre

Avregning med statskassen tilskuddsforvaltning

Balansen

Eiendeler

Statens kapital og gjeld

Statens kapital

Virksomhetskapital

Avregninger

Avregnet med statskassen (bruttobudsjetterte)

Gjeld

Avsetning for langsiktige forpliktelser

Avsetninger langsiktige forpliktelser

Annen langsiktig gjeld

Øvrig langsiktig gjeld

Kortsiktig gjeld

Leverandørgjeld

Skyldig skattetrekk

Skyldige offentlige avgifter

Avsatte feriepenger

Mottatt forskuddsbetaling

Annen kortsiktig gjeld

Noter

Note 1 – Driftsinntekter

Inntekt fra bevilgninger

Hva er inntekt fra bevilgning for en bruttobudsjettert virksomhet?

Motsatt sammenstilling

Forenkling

Inntekt fra tilskudd og overføringer

SRS 9 Transaksjonsbaserte inntekter

Inntekt fra gebyrer

Salgs- og leieinntekter

Andre driftsinntekter

Note 2 – Lønnskostnader

Note 3 – Immaterielle eiendeler

Note 4 – Varige driftsmidler

Note 5 – Andre driftskostnader

Note 6 – Finansinntekter og finanskostnader

Note 7 – Sammenheng mellom avregnet med statskassen og mellomværende med statskassen (bruttobudsjetterte virksomheter)

Hva er avregnet med statskassen?

Del A) Forklaring til at periodens resultat ikke er lik endring i avregnet med statskassen i balansen (kongruensavvik)

Del B) Forskjellen mellom avregnet med statskassen og mellomværende med statskassen

Kolonnen Spesifisering av bokført avregning med statskassen

Kolonnen Spesifisering av rapportert mellomværende med statskassen

Sammenheng mellom kolonnene

Note 8 – Innkrevingsvirksomhet og andre overføringer til staten

Note 9 – Tilskuddsforvaltning og andre overføringer fra staten

Note 10 – Investeringer i aksjer og andeler

Note 11 – Beholdninger av varer og driftsmateriell

Note 12 – Kundefordringer

Note 13 – Opptjente, ikke fakturerte inntekter / Mottatt forskuddsbetaling

Opptjente, ikke fakturerte inntekter

Mottatt forskuddsbetaling

Note 14 – Andre kortsiktige fordringer

Note 15 – Bankinnskudd, kontanter og lignende

Note 16 – Annen kortsiktig gjeld

Bevilgnings- og artskontorapportering