Her finner du nyttig hjelp i arbeidet med nettoføringsordningen for MVA i staten – i praksis.

Generell informasjon for alle statlige virksomheter

Alt av regelverk og generell informasjon om nettoføringsordningen, finner du i lenken under. Informasjonen der gjelder for alle statlige virksomheter som er omfattet av nettoføringsordningen.

Informasjon til regnskapskunder

På denne siden finner du informasjon, eksempler og merverdiavgiftskoder som gjelder for DFØs regnskapskunder. Eksemplene bygger på at det er avklart om virksomheten er innenfor nettoføringsordningen for merverdiavgift i staten, jf. Rundskriv R-116, vedlegg 1.

Leverandører av varer og tjenester i Norge har en plikt til å påføre korrekt merverdiavgiftsbehandling på sine utgående fakturaer. Når en virksomhet mottar en leverandørfaktura med spesifikasjon av merverdiavgift, vil det være denne informasjonen som i utgangspunktet er retningsgivende for hvilken merverdiavgiftskode som skal benyttes ved attestasjon og godkjenning av inngående faktura i fakturabehandlingsløsningen.

Ordningen skal som hovedregel omfatte all betalt merverdiavgift som del av utgifter som rapporteres på postene 01–49 til statsregnskapet.

For at nettoføringsordningen skal virke etter hensikten, er det nødvendig at enkelte deler av den betalte merverdiavgiften ikke omfattes. Begrensningene i fradragsretten for merverdiavgiftspliktige virksomheter gjelder også for nettoføringsordningen. Disse begrensningene følger av merverdiavgiftsloven kap. 8. Det vil blant annet si at anskaffelsen av varen eller tjenesten må være «til bruk» i det ordinære statlige forvaltningsorganets virksomhet for å omfattes av nettoføringsordningen. Begrensningene i fradragsretten for merverdiavgiftspliktige virksomheter som også gjelder for nettoføringsordningen er beskrevet i Rundskriv R-116 punkt 4.2.1 til 4.2.3.

4.2.1 Merverdiavgift knyttet til merverdiavgiftspliktig aktivitet

4.2.2 Merverdiavgift til bygg, anlegg eller annen fast eiendom

4.2.3 Merverdiavgift på enkelte varer og tjenester

Ved kontering av inngående faktura, må den som er attestant og godkjenner i fakturabehandlingsløsningen bruke riktig kode for korrekt merverdiavgiftsberegning. Kodene beregner automatisk korrekt merverdiavgift til konto 1987 i kontant/virksomhetsregnskapet, som igjen blir bokført på kapittel 1633 post 01 i statsregnskapet. Godkjennere innen lønnsområdet må også kontrollere riktig bruk av utgiftstyper ved reiser og utgiftsrefusjoner.

Sjekkpunkter for attestanter og godkjennere

Hva må til for at utgiften skal komme inn under nettoføringsordningen:

- Anskaffelsen (utgiften) må dekkes av post 01-49.

- Anskaffelsen må være til bruk i virksomheten.

- Utgiften kan ikke gjelde anskaffelse til bygg, anlegg eller fast eiendom.

- Utgiften kan ikke gjelde husleie eller andre driftsutgifter som faktureres fra huseier, eller huseiers underselskaper.

- Utgiften kan gjelde driftsutgifter til bygg, anlegg eller annen fast eiendom som ikke er gjenstand for salg eller utleie, hvis driftsutgiften faktureres fra en ekstern leverandør, for eksempel strøm eller renholdsutgifter.

- Utgiften kan ikke komme inn under mva-loven § 8-3, som servering, leie av selskapslokaler, kunst og antikviteter, kost og naturalavlønning, representasjon, gaver over kr. 200,- og varer og tjenester i reklameøyemed over kr. 200,-(innenfor merverdiavgiftsområdet).

- Utgiften kan ikke komme inn under mva-loven § 8-4, anskaffelse-, vedlikehold-, bruk-, leasing- og drift av personkjøretøy.

Merverdiavgiftskoder til bruk i nettoføringsordningen

| Mva-kode | Forklaring |

| Mva-kode 7 | 25 % mva i staten - generell sats |

| Mva-kode 7M | 15 % mva i staten - redusert sats, som bare skal benyttes ved mat i næring (videreforedling av mat) |

| Mva-kode 7P | 12 % mva i staten - lav sats, og benyttes til personbefordring, leie av kursrom på hoteller (uten servering), fornøyelsesparker, kino, muséer, store idrettsarrangementer m.m. |

| Mva-kode 7T | Utgående mva ved kjøp av tjenester fra utlandet (fjernleverbare tjenester) - genererer automatisk kode 7G, som skaper posteringer til mva-konti, det vil si oppgjør med merverdiavgift |

| Mva-kode 79 | Registrering av direktepostert mva i staten med 100 % (mva-kode 79 skal kun benyttes av virksomheter som ikke er mva-pliktige og innenfor nettoføringsordningen). |

| Mva-kode 0 | Ingen avgiftsbehandling. Benyttes når mva ikke kan

belastes nettoføringsordenen. Benyttes også når det ikke er mva på

faktura.

Vær oppmerksom på at virksomheter som benytter DFØs tjeneste for innrapportering av tredjepartsopplysninger (SNU og OtÅ), kun benytter denne koden ved faktura uten mva. Se også mva-kode 00. |

| Mva-kode 00 |

Mva uten fradragsrett. Mva-kode 00 er en underkode av mva-kode

0, og skal benyttes dersom virksomheten mottar DFØs tjeneste for

innrapportering av tredjepartsopplysninger (SNU og OtÅ). Kode 00

skal brukes på faktura som inneholder mva som ikke kan føres på

andre avgiftskoder. Dersom DFØ skal ekskludere mva på beløp til

innrapportering for SNU og OtÅ, er riktig bruk av kode 00 en

forutsetning for at beløp til innrapportering skal bli

korrekt. Selv om kode 00 er opprettet for SNU og OtÅ, anbefaler vi å bruke kode 00 på fakturaer fra alle leverandører som inneholder mva - som ikke kan føres på andre avgiftskoder. Se også mva-kode 0. |

Eksempler på kontering:

Leid minibuss med sjåfør - utgifter med lav merverdiavgiftssats - kode 7P

Virksomheten har leid en minibuss med sjåfør i forbindelse med et jobbseminar. Faktura for bussleien blir mottatt av virksomheten, og er på kr. 6 088,32 inkl. 12 % merverdiavgift (personbefordring). Merverdiavgiftsbeløpet er spesifisert på faktura fra leverandør – kr. 652,32.

Utdrag fra faktura:

På mottatt faktura fra leverandør av transporttjenester, fremgår det at omsetning av persontransporttjenester er merverdiavgiftspliktig med 12 % merverdiavgift. Dette er kostnader som er innenfor nettoføringsordningen.

Ved attestasjon av faktura må denne fakturaen føres med

merverdiavgiftskode 7P.

Valgt merverdiavgiftskode medfører at nettobeløpet bokføres på

konto 6460 og belastes virksomhetens kap-post, mens

merverdiavgiften blir automatisk beregnet (12%) og bokført på konto

1987 “Nettoføringsordning merverdiavgift”, og belastes kapittel

1633 - post 01.

Bokføring i Unit4 ERP:

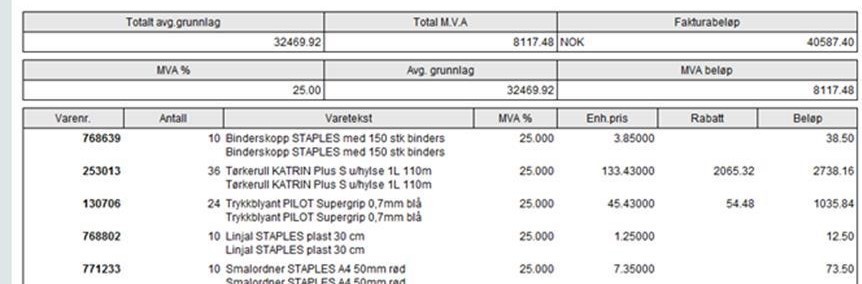

Rekvisita - utgifter med høy merverdiavgiftssats - kode 7

Virksomheten har avtale med et rekvisitafirma om leveranse av penner, blyanter og annen rekvisita. Faktura for leveransen blir mottatt av virksomheten, og er på kr. 40 587,40 inkl. 25 % merverdiavgift. Merverdiavgiftsbeløpet er spesifisert på faktura fra leverandør – kr 8 117,48. Anskaffelsen er til bruk i virksomheten.

Utdrag fra faktura:

På mottatt faktura fra leverandør av kontorrekvisita, fremgår

det at omsetning av kontorutstyr og tørkeruller er

merverdiavgiftspliktig med 25 % merverdiavgift. Dette er kostnader

som er innenfor nettoføringsordningen.

Ved attestasjon, må denne fakturaen føres med merverdiavgiftskode

7.

Valgt merverdiavgiftskode medfører at nettobeløpet bokføres på

konto 6800 og belastes virksomhetens kap-post, mens

merverdiavgiften blir automatisk beregnet (25%) og bokført på konto

1987 “Nettoføringsordning merverdiavgift”, og belastes

kapittel 1633 - post 01.

Bokføring i Unit4 ERP:

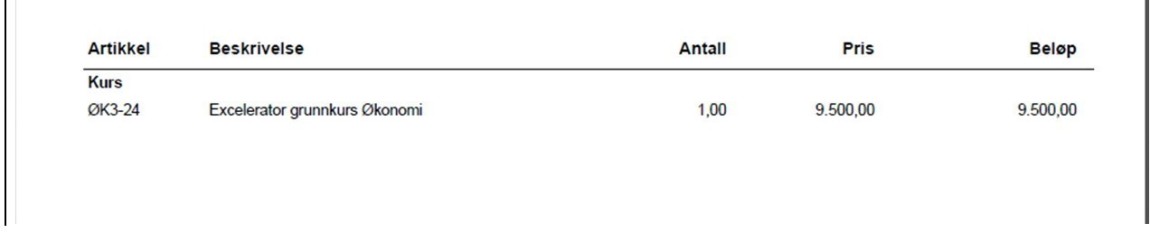

Undervisningstjeneste - utgifter med ingen merverdiavgiftssats - kode 0

Ansatte i virksomheten har vært på fagkurs. Virksomheten mottar en faktura fra kursfirmaet på kr. 9 500,-. Fakturaen har ikke et beregnet merverdiavgiftsbeløp påført (se utdrag av faktura), da undervisningstjenester er unntatt fra merverdiavgiftsplikt.

Utdrag fra faktura:

På mottatt faktura fra leverandør av kurskostnader, fremgår det at kursavgift ikke er merverdiavgiftspliktig.

Siden det ikke er noen merverdiavgiftsberegning på faktura, skal merverdiavgiftskode 0 benyttes ved kontering i fakturabehandlingsløsningen. Valgt merverdiavgiftskode medfører at hele fakturabeløpet belastes virksomhetens kap-post og i dette tilfellet konto 6870. Det blir ikke noen bokføring av merverdiavgift i Unit4 ERP.

Bokføring i Unit4 ERP:

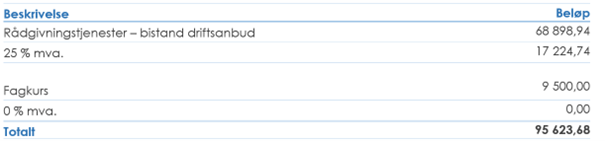

Fagkurs og rådgivningstjenester - utgifter med ulike merverdiavgiftssatser

Ansatte i virksomheten har vært på fagkurs hos en gartnervirksomhet, og de har mottatt rådgivningstjenester i etterkant av kurset. Mottatt faktura inneholder begge tjenestene. Kurskostnaden er på kr. 9 500,-. Rådgivningstjenesten er på kr. 86 123,68 inkl. merverdiavgift.

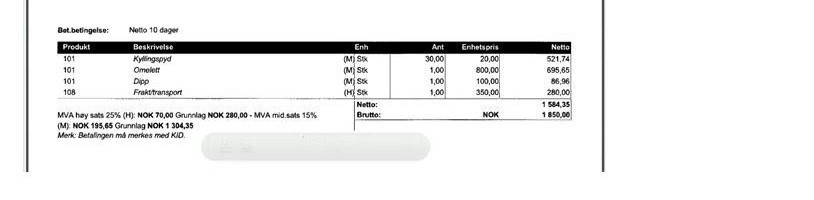

Utdrag fra faktura:

På mottatt faktura fra leverandør, er det beregnet merverdiavgift på rådgivningstjenester, som er merverdiavgiftspliktige, men ikke på kursavgiften, da denne ikke er merverdiavgiftspliktig.

Fakturaen er splittet opp i avgiftsfrie undervisningstjenester

(0 % merverdiavgift) og avgiftspliktige rådgivningstjenester (25 %

merverdiavgift), se utdrag av faktura. Konteringen i

fakturabehandlingsløsningen skal splittes opp på tilsvarende måte

som fakturaen.

Undervisningstjenester – merverdiavgiftskode 0 benyttes ved

kontering i fakturabehandlingsløsningen.

Rådgivningstjenester – merverdiavgiftskode 7 (25%) benyttes ved

kontering i fakturabehandlingsløsningen.

Undervisningstjenester – merverdiavgiftskode 0

Valgt merverdiavgiftskode 0 medfører at bruttobeløpet belastes

virksomhetens kap-post og i dette tilfellet konto 6870. Det vil

ikke bli noen bokføring av merverdiavgift i Unit4 ERP av dette

beløpet.

Rådgivningstjenester – merverdiavgiftskode 7:

Valgt merverdiavgiftskode medfører at nettobeløpet belastes

virksomhetens kap-post og i dette tilfellet konto 6700, mens

merverdiavgiften bokføres automatisk kap. 1633 post 01, og konto

1987 “Nettoføringsordning merverdiavgift”.

Bokføring i Unit4 ERP:

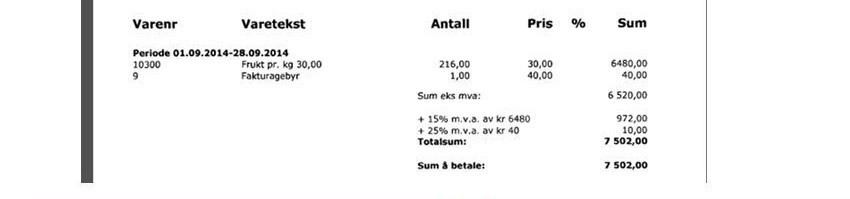

Servering - utgifter som ikke omfattes av nettoføringsordningen - kode 0

Virksomheten har avtale med fruktleverandør om å få levert frukt to dager i uken. Faktura for leveransen blir mottatt av virksomheten, og er på kr 7 502,- inkl. 15 % merverdiavgift (redusert sats). Merverdiavgiftsbeløpet er spesifisert på faktura fra leverandør – kr 982,-.

Utdrag fra faktura:

På mottatt faktura fra leverandør av frukt, fremgår det at frukt

er merverdiavgiftspliktig. Dette ser vi ved at det er beregnet 15 %

merverdiavgift på mottatt faktura.

MEN - Frukt til ansatte på jobben betraktes som

servering/kost/naturalavlønning. Denne kostnaden inngår dermed ikke

i nettoføringsordningen.

Ved attestasjon av faktura, må denne fakturaen føres med

merverdiavgiftskode 0.

Denne koden vil ikke føre til noen merverdiavgiftsberegning, og

ingen bokføring av merverdiavgift til konto 1987

“Nettoføringsordning merverdiavgift” – kap. 1633- post 01.

Bokføring i Unit4 ERP:

Representasjon - utgifter som ikke omfattes av nettoføringsordningen - kode 0

Avdelingen har invitert sin revisorkontakt med på årsoppgjørslunsj. Avdelingen mottar en faktura fra cateringfirmaet.

Utdrag fra faktura:

På mottatt faktura fra leverandør, fremgår det beregning av

merverdiavgift.

MEN – Kostnader til representasjon og servering er unntatt

nettoføringsordningen. Det samme gjelder representasjon for ansatte

– eksempel julebord og jubileer.

Ved attestasjon, må denne fakturaen føres med merverdiavgiftskode

0.

Denne koden vil ikke føre til noen merverdiavgiftsberegning, og

ingen bokføring av merverdiavgift til konto 1987

“Nettoføringsordning merverdiavgift”– kap. 1633- post 01.

Bokføring i Unit4 ERP:

Fjernleverbare tjenester fra utlandet, Svalbard og Jan Mayen

Forutsetningen for å beregne en såkalt “snudd avregning” er at tjenesten som kjøpes ville vært merverdiavgiftspliktig ved innenlands omsetning

Informasjonen som gis her er ikke uttømmende når det gjelder merverdiavgiftslovens regler. Merverdiavgiftshåndboken fra Skattedirektoratet finner du her.

Det skal betales utgående merverdiavgift ved kjøp av fjernleverbare tjenester fra utlandet, Svalbard og Jan Mayen. Med fjernlevering menes omsetning av tjenester hvor utførelsen eller levering etter tjenestens art, ikke eller vanskelig kan knyttes til et bestemt fysisk sted. Merverdiavgift ved innførsel skal beregnes og betales av næringsdrivende hjemmehørende i Norge, og stat og kommune eller institusjon som eies eller drives av stat eller kommune.

Til tross for at en slik faktura mangler merverdiavgiftsberegning, faller den innenfor nettoføringsordningen.

Merverdiavgiftsgrunnlaget skal være omsetningsverdien av tjenesten. Næringsdrivende som er registrert i merverdiavgiftsregisteret skal innberette beregningsgrunnlaget for avgiften og selve avgiften som utgående avgift i RF-0002 Mva-melding for alminnelig næring. Næringsdrivende som ikke er registrert i Merverdiavgiftsregisteret skal innberette utgående merverdiavgift kvartalsvis på RF-0005 Mva-melding for omvendt avgiftsplikt, når avgiftsbeløpet overstiger kr. 500 for kvartalet.

Alle virksomheter er omfattet av reglene for kjøp av fjernleverbare tjenester fra utlandet, Svalbard og Jan Mayen, og må bruke mva-kodene riktig.

Det er tre hovedgrupper når det gjelder avgiftsbehandling. Mange virksomheter er delte, slik at de både har en del av sin virksomhet innenfor nettoføringsordningen, og har avgiftspliktig omsetning som gjør at de er merverdiavgiftsregistrerte. I eksemplene under beskriver vi kontering i de ulike delene av virksomheten, dersom virksomheten er delt. Noen virksomheter er ikke delte, og bruker da kun én av mva kodene.

1. Avgiftsunntatt virksomhet og innenfor nettoføringsordningen – mva-kode 7T

Næringsdrivende som ikke er registrert i Merverdiavgiftsregisteret skal innberette og innbetale utgående merverdiavgift kvartalsvis på RF-0005 Mva-melding for omvendt avgiftsplikt, når avgiftsbeløpet overstiger kr. 500 for kvartalet, jf. Merverdiavgiftsloven § 11-3 og § 15-6.

Som grunnlag for innbetaling av skyldig mva, kan virksomheten benytte regnskapsrapport "Avgiftsoppgave". Dette vil være grunnlaget for utfylling av RF-0005 Mva-melding for omvendt avgiftsplikt.

Det inngående merverdiavgiftsbeløpet som automatisk blir beregnet ved bruk av kode 7T, blir ved bruk av denne koden bokført på konto 1987, kapittel 1633 og post 01.

Eksempel på bruk av mva-kode 7T:

Faktura mottas fra utenlandsk leverandør og gjelder kjøp av en fjernleverbar tjeneste fra utlandet.

Ved bruk av mva-kode 7T, vil det bli beregtnet merverdiavgift, som vil bokføres kredit på konto 2703 Utgående mva, kjøp av tjenester fra utlandet. I tillegg vil det bli generert en ny bokføringslinje, hvor beregnet merverdiavgifts-beløp blir bokført debet på konto 1987. Bruttobeløpet fra fakturaen vil bokføres på konto 2401 Leverandørgjeld utland.

2. Avgiftsunntatt virksomhet og unntatt nettoføringsordningen – mva-kode 3T

Virksomheter som ikke er registrert i Merverdiavgiftsregisteret skal innberette og innbetale utgående merverdiavgift kvartalsvis på RF-0005 Mva-meldingen for omvendt avgiftsplikt, når avgiftsbeløpet overstiger kr. 500 for kvartalet, jf. Merverdiavgiftsloven § 11-3 og § 15-6. Som grunnlag for innbetaling av skyldig mva, kan virksomheten benytte regnskapsrapport "Avgiftsoppgave". Dette vil være grunnlaget for utfylling av RF-0005 Mva-meldingen for omvendt avgiftsplikt.

Eksempel på bruk av mva-kode 3T

Virksomhet X - Kjøp av fjernleverbare tjenester fra utenlandsk leverandør – mva-kode 3T

Faktura mottas fra utenlandsk leverandør og gjelder kjøp av en fjernleverbar tjeneste fra utlandet.

Vederlaget, som er angitt i utenlandsk valuta på mottatte faktura, blir omregnet til NOK i fakturasystemet. Ved bruk av mva-kode 3T i fakturasystemet, skjer det en automatisk beregning av korrekt mva i regnskapssystemet, ved overføring av transaksjonen.

Merverdiavgiftskode 3T beregner automatisk 25 % utgående merverdiavgift av beløpet på fakturaen, og beregnet merverdiavgift vil bli bokført kredit på konto 2703 Utgående mva, kjøp av tjenester fra utlandet. Beløpet på fakturaen belastes på den oppgitte kontoen i fakturasystemet samt beregnet mva. Bruttobeløpet fra fakturaen vil bli bokført på konto 2401 Leverandørgjeld utland.

3. Avgiftspliktig virksomhet – mva-kode 3F

Virksomheter som er registrert i Merverdiavgiftsregisteret, vil ha fradragsrett for den beregnede merverdiavgiften som inngående merverdiavgift.

Virksomheter som er registrert i Merverdiavgiftsregisteret skal innberette beregningsgrunnlaget for avgiften og selve avgiften i RF-0002 Mva-melding for alminnelig næring.

Eksempel på bruk av mva-kode 3F:

Faktura mottas fra utenlandsk leverandør og gjelder kjøp av en fjernleverbar tjeneste fra utlandet.

Ved bruk av mva-kode 3F, vil det automatisk bli beregnet merverdiavgift, som vanligvis vil bli bokført kredit på konto 2703 Utgående mva, kjøp av tjenester fra utlandet, og debet på konto 2710 Inngående mva høy sats. Dette vil inngå i virksomhetens RF-0002 Skattemelding for merverdiavgift - alminnelig næring. Nettobeløpet på fakturaen vil bokføres kredit på konto 2401 Leverandørgjeld utland.

Virksomheten i eksemplet har fradragsrett for inngående merverdiavgift, da de er merverdiavgiftspliktige. Virksomheten sender inn RF-0002 Mva-melding for alminnelig næring ved hver termin, og kjøp av fjernleverbare tjenester fra utlandet kan dermed også innrapporteres der. Ved bruk av mva-kode 3F, blir bokført inngående- og utgående mva hensyntatt inn i grunnlaget for avgiftsoppgaven for virksomheten på RF-0002 Mva-melding for alminnelig næring.

Dere skal benytte rapporten Alminnelig mva-melding – Forslag (BBR08A) for å generere mva-melding for alminnelig næring.

Dere finner rapporten på web under Regnskap - Hovedbok - Rapporter - Forretningsrapportering - Norsk Mva-melding - Mva-melding.

Se brukerveiledningen Brukerveiledning til mva-meldingen.

Belastningsfullmakt

1. En virksomhet som mottar belastningsfullmakt på en budsjettpost som inngår i nettoføringsordningen, kan belaste statskonto 163301 selv om virksomheten er utenfor nettoføringsordningen.

Finansdepartementet har i rundskriv R-101 om statens kontoplan presisert hvordan belastningsfullmakter skal håndteres. Det fremgår av fotnote 1 i pkt. 4.1 (side 3) i rundskrivet at: “Dersom en virksomhet mottar belastningsfullmakt på en budsjettpost (01-49) som inngår i nettoføringsordningen, kan betalt merverdiavgift, ved bruk av fullmakten, posteres på kap. 1633, post 01. Også virksomheter utenfor nettoføringsordningen som mottar slik belastningsfullmakt, kan postere betalt merverdiavgift, ved bruk av belastningsfullmakten, på kap. 1633, post 01.”

Det er her klargjort at også virksomheter som er utenfor nettoføringsordningen ifølge oversikten i vedlegg 1 til rundskriv R-116, kan postere betalt merverdiavgift ved bruk av belastningsfullmakt de mottar, på kap. 1633, post 01. Dette innebærer at det ved belastningsfullmakter primært er kapittel/post som «styrer» om betalt merverdiavgift kan belastes det sentrale kapitlet, ikke om virksomheten som mottar belastningsfullmakten, er innenfor ordningen. (Det vil også si at dersom belastningsfullmakten som mottas er på en budsjettpost (01-49) som ikke inngår i nettoføringsordningen, vil virksomheten ikke kunne belaste kap. 1633 for merverdiavgiften selv om virksomheten som sådan er omfattet av ordningen.)

Departementer og virksomheter som gir belastningsfullmakt til en virksomhet som er utenfor nettoføringsordningen, bør gjøre oppmerksom på adgangen de har etter rundskriv R-101 og R-116 til å belaste kap. 1633, post 01 for betalt merverdiavgift ved bruk av belastningsfullmakten. Dersom virksomheten benytter denne adgangen, må den ivareta kravene i pkt. 5 i rundskriv R-116 til bokføring, spesifikasjon og rapportering.

Virksomheter som er utenfor nettoføringsordningen, men som mottar en belastningsfullmakt som er innenfor nettoføringsordningen, bes ta kontakt med DFØ for å få satt opp tilgang til nødvendige mva-koder.

Ifølge R-116 nettoføringsordningen for budsjettering og regnskapsføring av merverdiavgift i statsforvaltningen, omhandler kapittel 4.3.2 Bruk av belastningsfullmakt informasjon om hvordan dette skal behandles.

Kjøp av varer fra utenlandsk leverandør

Virksomhet er ikke mva-pliktig, og er innenfor nettoføringsordningen

Mva-kode 79 skal kun benyttes av virksomheter som ikke er mva-pliktige og innenfor nettoføringsordningen.

Dette gjelder for varer kjøpt fra utenlandsk leverandør, hvor varen er fortollet inn via Speditør eller Tollvesenet.

Virksomheten har kjøpt inn arbeidstøy til sine ansatte. Dette er bestilt og mottatt fra en utenlandsk leverandør. Faktura for mottatte varer er tidligere bokført og betalt til leverandør uten merverdiavgift, siden det er en utenlandsk leverandør. Merverdiavgift/fortolling må betales til speditør i tillegg. Virksomheten har derfor mottatt faktura for fortolling av varene fra speditør.

Ved bruk av mva-kode 79 blir merverdiavgiften på varen direkte postert på konto for nettoføringsordningen, konto 1987.

Eksempel på bruk av mva-kode 79:

Utdrag av faktura fra speditør:

Varene som er anskaffet er arbeidstøy av typen verne- og beskyttelsesklær til de ansatte i virksomheten. Dette gis det fradragsrett for i henhold til merverdiavgiftsloven §8-1, og er dermed innenfor Nettoføringsordningen.

Kontering i fakturabehandlingsløsningen – ved bruk av mva-kode 79:

Ved kontering i fakturabehandlingsløsningen må virksomheten registrere beløpet som gjelder merverdiavgift, på kostnadskonto som ble med benyttet ved bokføring av den opprinnelige leverandør-fakturaen – men nå med mva-kode 79. Faktura-beløpet vil da bli bokført i sin helhet på konto 1987, og belastet kapittel 1633, post 01.

Bokføring i Unit4 ERP:

Korrigering av feilposterte bilag

Ved feilposteringer på nettoføringsordningen på grunn av feil bruk av mva-kode i fakturasystemet, må dette korrigeres.

Korrigering

Det må fylles ut et omposteringsbilag som må registreres eller importeres i regnskapssystemet Unit4 ERP. Leverandørfaktura som er blitt bokført med feil mva-beregning, må først tilbakeføres i sin helhet i regnskapssystemet, og da med samme mva-kode og konteringsstreng som ble benyttet ved opprinnelig kontering av leverandørfaktura. Beløpet som må føres opp i omposteringsbilaget må være beløpet som ble brukt på konteringslinjen i fakturasystemet, og med motsatt fortegn (negativt beløp hvis faktura, positivt beløp hvis kreditnota). For å få korrekt bokføring, må faktura bokføres inn igjen med beløpet som ble brukt i konteringslinjen i fakturasystemet og korrekt mva-kode.

Hvis omposteringen/korrigeringen i regnskapssystemet blir feil, kan denne type omposteringsbilag reverseres automatisk her. (Unntak: Bilag hvor mva-kode 79 og 7T er benyttet, kan ikke automatisk reverseres i regnskapssystemet, pga teknisk oppsett av kodene. Det anbefales heller ikke å bruke automatisk reversering på bilag som inneholder reskontroføringer. Disse må manuelt tilbakeføres med nytt omposteringsbilag.)

Eksempel på feilført faktura

Mottatt faktura er blitt kontert med nettoføringsordningens

mva-kode 7P og 7, men skulle vært ført på hhv kode 7P og 0:

Kontering i fakturabehandlingsløsningen – Feil bruk av mva-kode 7:

Bokføring i Unit4 ERP:

På beløpet som gjelder frokost, er det benyttet feil mva-kode, da utgifter til mat ikke kan belastes nettoføringsordningen for merverdiavgift i statsforvaltningen. Dette følger av begrensningene som er omtalt i pkt. 4.2.3 i Finansdepartementets rundskriv R-116, der det fremgår at det gjelder tilsvarende begrensninger for denne ordningen som etter merverdiavgiftsloven § 8-3.

Forslag til omposteringsbilag: Frokostbeløpet er blitt beregnet feil med mva-kode 7 (25%). Dette må tilbakeføres, og bokføres på nytt med mva-kode 0. Husk å bruke tilsvarende beløp som ved kontering i fakturasystemet for at mva- beregningen skal bli korrekt.

Malen for omposteringsbilaget som skal benyttes ved korrigering av feilposteringer i regnskapssystemet er Skjema 6.1 Mal for hovedboks- og omposteringsbilag, som er tilgjengelig her.

Rapporter for spesifikasjon av merverdiavgift

For kunder av DFØ som er omfattet av nettoføringsordningen, er det utviklet to rapporter for bruk til spesifisering av nettoføringsordningen i staten.

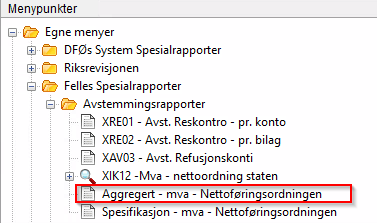

1. Aggregert – mva – Nettoføringsordningen

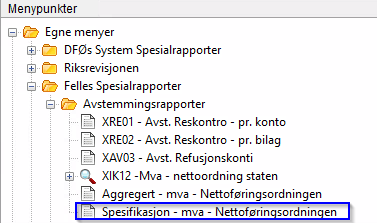

Rapporten finnes i regnskapssystemet på følgende menyvalg:

Egne menyer – Felles spesialrapporter – Avstemmingsrapporter

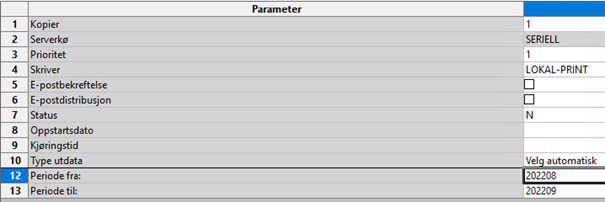

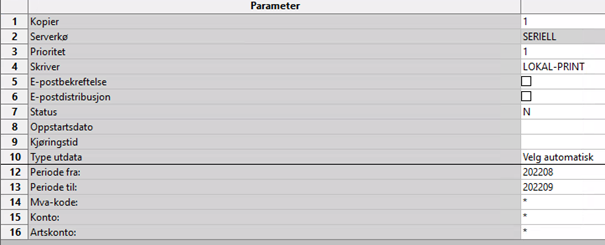

Dobbeltklikk på rapportlinjen merket med rød ramme i bildet over. Du kommer da inn i bildet som vist under. Her må du legge inn periode fra og periode til. Trykk deretter F12 for å kjøre rapporten.

Når rapporten er ferdig kjørt, kan du gå inn i ajourhold rapportbestilling og åpne den (Rapport XMVAM).

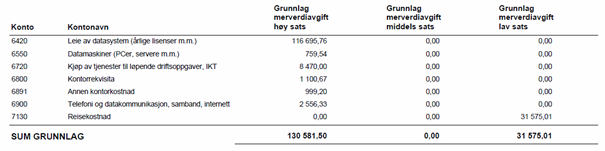

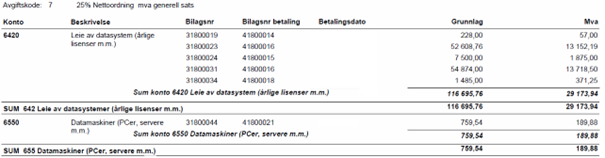

Rapporten vil se slik ut:

2. Spesifikasjon av mva - Nettoføringsordningen

Rapporten finnes i regnskapssystemet under følgende menyvalg:

Egne menyer - Felles spesialrapporter - Avstemmingsrapporter

Dobbeltklikk på rapportlinjen merket med blå ramme i bildet over. Du kommer da inn i bildet som vist under. Her er det ulike valg du kan gjøre før rapporten kjøres. Som et minimum må du legge inn periode fra og periode til. Trykk deretter F12, for å kjøre rapporten.

Når rapporten er ferdig kjørt, kan du gå inn i ajourhold rapportbestilling og åpne den (Rapport XMVAN).

Dersom du ønsker det, kan du også begrense rapporten på følgende måter:

- Mva-kode: merverdiavgiftkoder innenfor Nettoføringsordningen

- Konto: firesifret underkonto i standard kontoplan

- Artskonto: tresifret konto i standard kontoplan

Velger du å beholde * som er foreslått verdi, blir alt som er belastet på nettoføringsordningen i staten på kapittel 1633 post 01 med i rapporten for utvalgte kontant periode.

Kolonnene «Bilagsnummer betaling» og «Betalingsdato» vil ikke inneholde informasjon i følgende tilfeller: Bilag hvor det ikke skjer noen utbetaling (for eksempel omposteringsbilag) Bilag fra lønnssystemet (Utbetalingen skjer ikke i regnskapssystemet).

Utvalget for rapportene er alle transaksjoner som er belastet på statskonto 163301, i Statsregnskapet. (Kilden for rapporten er modulen Kontantregnskapet i regnskapssystemet, som er grunnlaget for opplastingen til Statsregnskapet)

Rundskriv R-116, punkt 5.2 Spesifikasjon av merverdiavgift -

nettoføringsordning stiller krav om følgende: «Virksomheter

som inngår i nettoføringsordningen skal kunne spesifisere

grunnlaget for merverdiavgiften. Grunnlaget skal være fordelt på de

forskjellige avgiftssatsene spesifisert per periode som er

rapportert til statsregnskapet. Spesifikasjonen skal vise beløp per

konto og totalt. Avgiften skal kunne spesifiseres pr.

transaksjon.»

Dette må ses i sammenheng med omtale i Bestemmelser om

økonomistyring i staten punkt 4.4.3 Spesifikasjoner av pliktig

regnskapsrapportering, første avsnitt.

Rapportene tilfredsstiller kravene i R-116 til spesifisering og

trenger ikke kjøres på spesielle tidspunkt. De kan brukes til å

spesifisere beløp ført på nettoføringsordningen, og til analyser

hvorvidt merverdiavgiftskoder er brukt korrekt.