Her får du praktisk veiledning i føring av regnskap etter SRS for nettobudsjetterte virksomheter. Eksemplene her gjelder behandling av transaksjonsbaserte inntekter, SRS 9.

Dette veiledningsmateriellet er oppdatert i henhold til siste oppdaterte versjoner av de statlige regnskapsstandardene.

Generelt

Transaksjonsbaserte inntekter omfatter:

- inntekt fra gebyrer

- salgs- og leieinntekter, herunder

- salg av tjenester

- salg av varer

- leieinntekter

- andre driftsinntekter, herunder

- gevinst ved avgang av anleggsmidler

- royalties og lisensinntekter

- finansinntekter

Definisjonen av transaksjonsbaserte inntekter er inntekter som er et resultat av transaksjoner der risiko og kontroll for en vare eller tjeneste er overført fra selger til kjøper.

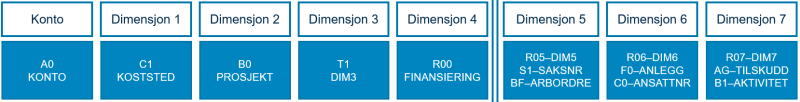

Konteringsstreng

Konteringsstrengen legger føringer for hvilken informasjon virksomheten kan fange på en transaksjon. Dette gjøres gjennom bruken av dimensjoner, og styrer hvilken styringsinformasjon virksomheten kan hente ut av regnskapet. Det er obligatoriske bokføre alle transaksjoner på én dimensjon for konto, mens andre dimensjoner som for eksempel koststed, prosjekt og aktivitet er frivillig å benytte. Bruken av disse avhenger i stor grad av virksomhetens styringsbehov.

Reskontronummer inngår som en del av konteringen på transaksjoner med kunder. Reskontroen spesifiserer kundefordringer i balansen, og det er obligatorisk å bokføre alle transaksjoner med kunder på kundereskontro. Se bestemmelsene punkt 4.4.2 og 4.4.3 d.

Typer transaksjonsbaserte inntekter

Ved inntektsføring av transaksjonsbaserte inntekter skal salg av varer og tjenester føres i kontogruppe 3 Salgs- og leieinntekter. Tabellen nedenfor viser sammenhengen mellom inntektstypene i SRS 9 og kontogruppene i standard kontoplan.

Resultatføring av transaksjonsbaserte inntekter

Inntekter skal resultatføres når de er opptjent. Transaksjonsbaserte inntekter er som hovedregel opptjent når salgstransaksjonen er gjennomført (transaksjonstidspunktet). I praksis betyr dette som oftest at varen er levert eller tjenesten er utført. For nærmere informasjon om transaksjonstidspunktet, se SRS 9.

I noen til feller vil det være nødvendig å bruke fullføringsgrad som mål på opptjeningen. Ved bruk av fullføringsgrad som mål på opptjeningen resultatføres inntekten i den regnskapsperioden arbeidet er utført. Dette tidspunktet vil kunne være tidligere enn transaksjonstidspunktet/leveringstidspunktet. Dette vil for eksempel være aktuelt for prosjekter finansiert av inntekt fra oppdrag som går over en lengre periode.

I avsnittet Eksempler på periodisering av transaksjonsbaserte inntekter viser vi hvordan opptjente, ikke fakturerte inntekter og forskuddsbetaling kan bokføres.

Inntekt fra oppdrag

Inntekt fra oppdrag er transaksjonsbaserte salgs- og leieinntekter som ikke faller inn under definisjonen av inntekt fra gebyrer. Inntekt fra oppdrag kjennetegnes ved at det er gjennomført en transaksjon der risiko og kontroll over leveransen (en vare eller tjeneste) er overført fra en part til en annen. Det foreligger som hovedregel en avtale mellom partene der pris, leveringstidspunkt, kvantum og kvalitet på det som skal leveres er avtalt.

Når virksomheten har inntekt fra oppdrag må tilhørende kostnader kunne dokumenteres. Kostnader knyttet til inntekt fra oppdrag må kunne skilles fra kostnader knyttet til inntekt fra bevilgning og inntekt fra tilskudd og overføringer.

Nettobudsjetterte virksomheter skal regnskapsføre resultat fra inntekt fra oppdrag som virksomhetskapital.

Departementene har anledning til å fastsette nærmere retningslinjer for underliggende virksomheter, innenfor rammen av reglene i de statlige regnskapsstandardene. For eksempel har Kunnskapsdepartementet utarbeidet særskilte retningslinjer for Bidrags- og oppdragsfinansiert virksomhet (BOA-reglementet) for statlige universiteter og høyskoler, jf. rundskriv F-07-13 Reglement om statlige universiteter og høyskolers forpliktende samarbeid og erverv av aksjer og tilhørende veileder.

Avgrensning mellom inntekt fra oppdrag og inntekt fra tilskudd

Det kan være vanskelig å skille mellom inntekt fra oppdrag i SRS 9 og inntekt fra tilskudd og overføringer i SRS 10. Inntekt fra oppdrag skiller seg fra inntekt fra tilskudd og overføringer ved at det er gjennomført en transaksjon der kontroll og risiko for varen eller tjenesten er overført fra selger til kjøper (inntekt med direkte krav til motytelse).

For å sikre et korrekt og nøyaktig regnskap må inntekten klassifiseres korrekt. Avtalen og forholdet mellom partene er utgangspunktet for klassifisering av inntekten.

Inntekter knyttet til aktiviteter som helt eller delvis er finansiert ved tilskudd og overføringer og/eller bevilgning, defineres ikke som inntekt fra oppdrag.

Salg av tjenester

Inntekt fra salg av tjenester skal som hovedregel resultatføres på det tidspunktet tjenesten er utført. For tjenester er transaksjonstidspunktet det tidspunktet hvor selger har etablert en rett til vederlag. Rett til vederlag forutsetter som hovedregel at det er levert en ytelse. Transaksjonstidspunktet sammenfaller i så fall med tidspunktet for opptjening og inntekt resultatføres fortløpende i takt med levering av tjenesten. Se SRS 9 punkt 11-17.

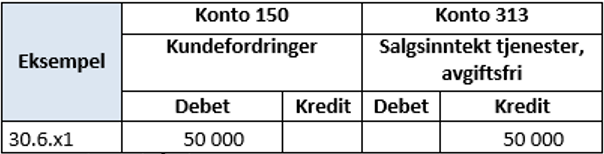

Konteringseksempel – salg av tjenester

Nettoinstituttet selger et kurs til en annen virksomhet. Prisen på kurset er 50 000 kroner. Når kurset er gjennomført sender Nettoinstituttet en faktura til virksomheten og bokfører følgende:

Prosjektregnskap

Virksomhetene må vurdere behovet for prosjektregnskap og hvordan prosjektregnskapet skal utarbeides ut fra egne styringsbehov. Dersom virksomhetene velger å føre prosjektregnskap, skal inntekter og kostnader knyttet til prosjekter regnskapsføres etter metode for løpende avregning. Dette innebærer at alle inntekter og kostnader i et prosjekt resultatføres i takt med fremdriften i prosjektperioden. For mer informasjon om regnskapsføring, se SRS 9 punkt 15-17.

Salg av varer

Inntekter fra varesalg skal som hovedregel resultatføres når varen er levert til kjøper. Se SRS 9 punkt 23-26.

Konteringseksempel – salg av varer

Nettoinstituttet selger abonnementsavtaler på tidsskriftet Instituttnytt. Abonnementet koster 60 000 kroner i året og løper over 12 måneder. Nettoinstituttet sender faktura én måned etter avtaleinngåelse. 1. januar x1 selger Nettoinstituttet et årsabonnement som gjelder fra og med februar år x1. Faktura sendes ut 1. februar x1. Nettoinstituttet har i dette tilfellet opptjent 5 000 kroner av de totalt 60 000 kroner, og de resterende 55 000 kroner må derfor føres som mottatt forskuddsbetaling.

Utleie

Leieinntekter opptjenes i takt med utleieavtalens løpetid uavhengig av om leien faktureres i samme periode som inntekten opptjenes. Leieavtaler kan deles inn i operasjonelle leieavtaler og finansielle leieavtaler. Statlige virksomheter kan velge å behandle alle leieavtaler som operasjonelle leieavtaler. For nærmere omtale av periodisering av inntekter, se SRS 13 Leieavtaler (pdf).

Salg av immaterielle eiendeler og varige driftsmidler

Inntekter fra salg av immaterielle eiendeler og varige driftsmidler skal resultatføres på transaksjonstidspunktet, det vil si når vilkårene for salg av varer er oppfylt.

Ved salg eller annen avhending av driftsmidler skal det foretas en beregning av gevinst eller tap. Den regnskapsmessige gevinsten (eller tapet) skal beregnes som differansen mellom salgssummen og bokført verdi på salgstidspunktet. Regnskapsmessig gevinst skal presenteres som driftsinntekter. Regnskapsmessig tap skal presenteres som driftskostnader. Ved avgang av anleggsmidler som er balanseført som gruppe er det ikke krav om å beregne gevinst/tap og korrigere bokført saldo for gruppen i balansen. Eventuell salgssum føres som driftsinntekt. For mer informasjon og praktiske konteringseksempler, se behandling av anleggsmidler (SRS 17).

Finansinntekter

Renteinntekter resultatføres når de er opptjent. Gevinst ved salg av verdipapirer resultatføres på transaksjonstidspunktet, det vil si når gevinsten er realisert. Urealiserte gevinster skal ikke inntektsføres.

Dersom virksomheten har en valutakonto i forbindelse med en koordineringsrolle av EU-midler vil dette gi renter. Siden disse rentene skal rapporteres til statsregnskapet på bestemt kapittel og post, må nettobudsjetterte virksomheter overføre rentene til overordnet departement som deretter rapporterer midlene på rett kapittel og post.

Konteringseksempel – renteinntekter på valutakonto

Nettoinstituttet har en valutakonto som har opptjent 5 000 kroner i renter i løpet av år x1. For at dette skal bli rapportert korrekt i statsregnskapet, må Nettoinstituttet overføre pengene til overordnede departement.

Eksempler på periodisering av transaksjonsbaserte inntekter

Opptjente, ikke-fakturerte inntekter

I et periodisert regnskap resultatføres inntekt etter hvert som tjenesten eller varen leveres. Virksomheten må hver måned avsette for opptjente, ikke-fakturerte inntekter. For å identifisere opptjente inntekter som ikke er utfakturerte, må virksomheten gjennomgå fakturagrunnlag som kan bestå av for eksempel timelister, prosjektkostnader eller lignende. Budsjettansvarlig i virksomheten må oppgi informasjon om tjenester og prosjekter som er utført, men hvor fakturagrunnlag ikke er utarbeidet.

Konteringseksempel – opptjente, ikke-fakturerte inntekter

Nettoinstituttet leier ut en maskin til en annen virksomhet. Det er avtalt 10 000 kroner i leie per måned og at hele beløpet skal faktureres ved utløp av avtalen om tolv måneder. 31.05.x1 har maskinen vært utleid i en måned, og Nettoinstituttet har opptjente leieinntekter for denne perioden selv om fakturaen ikke er sendt ut. Avsetningen blir balanseført på konto 175 Opptjent leieinntekt med konto 363 Leieinntekter andre varige driftsmidler som motpost. Avsetningen blir reversert i neste måned. Nettoinstituttet må deretter gjøre en ny avsetning for de opptjente leieinntektene 30.06.x1.

Konteringseksempel - periodisering av opptjent inntekt

Dersom arbeidet med en leveranse går over flere regnskapsperioder er det behov for å periodisere inntekten. Fullføringsgrad skal benyttes som mål på opptjeningen og kan bestemmes på flere måter, se SRS 9 punkt 13.

I januar inngår Nettotilsynet avtale om levering av et oppdrag 30.04.x4. Se informasjon om estimerte timer, pris, faktisk timeforbruk og beregning av fullføringsgrad nedenfor. I eksempelet forutsetter vi at Nettotilsynet er merverdiavgiftspliktig.

Informasjon om prosjektet, beregning av fullføringsgrad og opptjent inntekt

1) Estimerte timer og inntekt på oppdraget

Totalt antall timer for oppdraget er estimert til 125 timer. Kalkulert timepris for ansatte som utfører arbeid på oppdraget er 800 kroner per time. Avtalt pris ekskl. merverdiavgift er beregnet til (800 * 125) kroner = 100 000 kroner.

2) Faktisk timeforbruk for oppdraget

Ifølge timelistene er utført arbeid på oppdraget henholdsvis 30, 60 og 35 timer i januar, februar og mars.

3) Beregning av fullføringsgrad og opptjent inntekt

Fullføringsgrad og opptjent inntekt beregnes ut fra avtalt pris og faktisk timeforbruk.

Disse posteringene skjer i regnskapet

1) Avsetning av opptjent inntekt

I periode 01 inntektsføres periodens inntekter og opptjent, ikke fakturert inntekt avsettes i balansen.

I periode 02 tilbakeføres opptjent inntekt for periode 01. Deretter inntektsføres periodens inntekter, med motpost i avsetning for akkumulert opptjent, ikke fakturert inntekt i periode 02.

I periode 03 tilbakeføres avsetningen i periode 02. Det avsettes ikke for opptjent inntekt i periode 03, siden oppdraget leveres og utfaktureres i periode 03.

2) Bokføring av utgående faktura og innbetaling

I periode 03 leveres oppdraget og den utgående fakturaen på 125 000 kroner (inkl. merverdiavgift) føres på kundefordringer og inntektskonto for salg av avgiftspliktige tjenester.

I periode 04 bokføres betalingen av den utgående fakturaen.

Forskuddsbetaling

Forskuddsbetalt inntekt oppstår når virksomheten har forhåndsfakturert for en vare eller tjeneste. Virksomheten er i dette tilfellet nødt til å fordele inntekten i de periodene hvor inntekten er opptjent. Inntekten bokføres på innbetalingstidspunktet og periodiseres over de periodene innbetalingen gjelder.

Konteringseksempel – mottatt forskuddsbetaling

Nettoinstituttet leier ut deler av sine lokaler til en annen virksomhet. Leiekostnaden er på 60 000 kroner. 28. februar x1 sender Nettoinstituttet faktura som gjelder for mars, april og mai. Siden Nettoinstituttet ikke har levert en motytelse, har ikke transaksjonstidspunktet inntruffet og inntekten er en forskuddsbetaling.

Uopptjent inntekt

Uopptjent inntekt benyttes for inntekter virksomheten har benyttet hvor det gjenstår en forpliktelse i forbindelse med service eller garanti. I staten er det svært få tilfeller hvor dette vil være aktuelt. De fleste tilfeller hvor virksomheten mottar betaling før varen eller tjenesten er levert skal som regel klassifiseres som en forskuddsbetaling.

Kontakt

Har du spørsmål, send en e-post til statligregnskap@dfo.no

Du kan også kontakte en av oss:

- Liv Mari Nybakk: 411 76 415

- Heidi Fjermeros: 994 69 797

- Øyvind Gravem: 982 40 951

- Christian Hjeltnes: 938 11 591